Für den Konzern BKB ist es von hoher Priorität, Nachhaltigkeit stärker im Kerngeschäft zu verankern. Einerseits liegt im Kerngeschäft der Bank der grösste Hebel für die Förderung einer nachhaltigen Entwicklung. Andererseits ist die BKB überzeugt, dass sich dies auch positiv auf die Geschäftsentwicklung auswirkt. Die treibenden Kräfte sind die beiden Vertriebseinheiten Privatkunden und Kommerzielle Kunden sowie die Fachstelle Nachhaltigkeit. Die Fachstelle Nachhaltigkeit zeigt unter anderem strategische Potenziale auf und unterstützt bei der konzeptionellen Entwicklung von Produktlösungen. Federführend für die konkrete Entwicklung und Umsetzung etwa von neuen nachhaltigen Anlageprodukten sind die Fachabteilungen in den Vertriebseinheiten.

In diesem Kapitel berichtet die BKB über diese wesentlichen Themen:

- Nachhaltiges Anlegen

- Finanzierung von nachhaltigen Firmen und Projekten

- Verantwortungsvolle Beratung und Kundenzufriedenheit

Ziele im Strategiebereich «Nachhaltige Angebotspalette»

[GRI 103-2] Um die Verankerung der Nachhaltigkeit im Kerngeschäft zu stärken, will die BKB:

- Die Palette an nachhaltigen Finanzprodukten und -dienstleistungen kontinuierlich erweitern.

- ESG-Kriterien im Kredit- oder Anlagegeschäft verstärkt berücksichtigen.

- Kunden regelmässig für das Thema nachhaltige Finanzprodukte und -dienstleistungen sensibilisieren.

Wesentliches Thema: nachhaltiges Anlegen

[GRI 103-1] Die BKB ist sich bewusst, dass das Anlagegeschäft Auswirkungen auf die Wirtschaft, die Gesellschaft und die Umwelt haben kann. Die Bank investiert das Kundenvermögen, ausgehend vom Kundenbedürfnis. In der Gesellschaft und bei den Kunden steigt das Bedürfnis, vermehrt Kriterien bezüglich Nachhaltigkeit einzubeziehen (Kriterien zu Umwelt, Sozialem und Governance, kurz ESG-Kriterien). Dies spiegelt sich bei der Berücksichtigung von Nachhaltigkeitskriterien bei der Ausgestaltung des Produktangebotes wider.

Anlageprozess

[GRI 103-2] Für die Verwaltung von Kundenvermögen arbeitet die BKB mit einem strukturierten Anlageprozess, basierend auf Finanzmarktanalyse, Best-in-Class-Ansatz und Nachhaltigkeitskriterien. Der Kern des Nachhaltigkeitsansatzes ist ein mehrstufiges Auswahlverfahren:

- Ausschluss von Unternehmen mit besonders riskanten und kontroversen Geschäftsaktivitäten.

- ESG-Analyse des gesamten Anlageuniversums

- Selektion der Nachhaltigkeitsleader anhand von ESG-Analysen und Finanzkennzahlen

- Wahl der Anlageinstrumente gemäss Anlagestrategie

Langfristig geht die Bank davon aus, dass sich aufgrund von nachhaltigem Anlegen eine lenkende Wirkung entfalten könnte. Sprich, dass die Kapitalkosten für nicht oder zu wenig auf ESG-Kriterien ausgerichtete Unternehmen ansteigen und es damit zu einer Preisdifferenzierung zugunsten von nachhaltigeren Geschäftstätigkeiten kommen könnte.

Externer Vertrieb des Anlagefonds BKB Sustainable Equities Switzerland

[GRI 103-3] 2019 wurde die nachhaltige Angebotspalette mit der Lancierung des Anlagefonds BKB Sustainable Equities Switzerland vergrössert. Seit 2020 werden die nachhaltigen Anlagelösungen der BKB auch extern vertrieben. Das heisst, es können auch Investoren ausserhalb der BKB ihr Vermögen in die Fondspalette der BKB anlegen.

ESG- und CO2-Reporting-Tools für institutionelle Anleger

[GRI 103-3] Angesichts der intensiven öffentlichen Debatte rund um Nachhaltigkeit und den Klimawandel prüfen immer mehr institutionelle Anleger (insbesondere Pensionskassen) die Auswirkungen ihrer Investitionen. Um diese zu bestimmen, werden spezielle ESG- und CO2-Reporting-Tools benötigt. 2019 hat die BKB mit der Einführung solcher Tools begonnen. Seit 2020 stehen diese Tools für die Beratung von institutionellen Anlegern bereit und werden von den Kundenberatern bei der BKB entsprechend eingesetzt. Diese Informationen werden nun Schritt für Schritt in das Reporting zu Anlagelösungen und Vermögensverwaltungsmandaten integriert.

Sensibilisierungsmassnahmen

[GRI 103-3] Vom 20.11.2020 bis 30.5.2021 zeigt die Sonderausstellung «ERDE AM LIMIT» im Naturhistorischen Museum Basel und in der Begleitausstellung in der BKB Filiale Spiegelgasse auf, dass der Mensch Teil der Ökosysteme des Planeten ist und mittlerweile die grossen natürlichen Prozesse der Erde massiv beeinflusst. Die Ausstellung stellt die Frage, wie mit diesen Veränderungen umgegangen werden soll und was das für die Zukunft der Erde und die Menschheit bedeutet. Das Thema nachhaltiges Anlegen wird im Rahmen der Begleitausstellung in der oben genannten BKB Filiale beleuchtet. Die BKB ist Hauptsponsorin der Sonderausstellung «ERDE AM LIMIT».

Am 24.11.2020 fand zudem im Rahmen der Klimaplattform der Wirtschaft Region Basel ein Livestream Business Lunch statt. Dieser wurde anlässlich der erwähnten Sonderausstellung im Naturhistorischen Museum Basel durchgeführt und wurde über YouTube und Facebook von 540 Personen verfolgt. Im Zentrum des Anlasses standen die Möglichkeiten der Bank, eine nachhaltige Entwicklung zu fördern, die Vorstellung des oben genannten ESG- und CO2-Reporting-Tools sowie das Kreditengagement der BKB im Bereich Erneuerbarer Energien.

Generell fanden 2020 aufgrund der Corona-Pandemie die Sensibilisierungsmassnahmen auf digitalem Weg statt. So hat die BKB am 8.5.2020 in Zusammenarbeit mit Mathis Wackernagel, dem Gründer des Global Footprint Network, die Knappheit der natürlichen Ressourcen thematisiert. Das Global Footprint Network berechnet jedes Jahr einen Stichtag, an dem die natürlichen, sich jährlich erneuernden Ressourcen der Erde aufgebraucht wären. Für die Schweiz war dies in der Berichtsperiode der 8. Mai. Über die Online-Kommunikationskanäle der BKB wurden ein erläuterndes Video-Statements von Mathis Wackernagel sowie weiterführende Texte der BKB der Öffentlichkeit zur Verfügung gestellt.

Unterzeichnung der Principles for Responsible Investment (PRI)

[GRI 103-3] Am 14.12.2020 hat die BKB die Principles for Responsible Investment unterschrieben und wurde damit Teil des grössten internationalen Investorennetzwerks im Bereich Nachhaltiges Investieren (weltweit zählen über 3000 Finanzmarktteilnehmer zu den Unterzeichnern der PRI). Die BKB unterstützt die Prinzipien für verantwortungsvolle Investments, die seitens PRI proklamiert werden, und will diese künftig verstärkt umsetzen sowie deren Verbreitung fördern. Denn die BKB ist der Überzeugung, dass eine umfassend auf Nachhaltigkeit ausgerichtete Anlagestrategie, die z.B. Effekte des Klimawandels mitberücksichtigt, einen langfristig besseren Anlageerfolg verspricht. Daher hat sie in den vergangenen Jahren das eigene Angebot an nachhaltigen Geldanlagen stark ausgebaut und bietet in der Vermögensverwaltung standardmässig nachhaltige Delegationslösungen an.

Konkret bekennt sich die BKB mit der Unterzeichnung der PRI dazu, vermehrt ESG-Kriterien (Environment, Social and Governance) in den Anlageprozess miteinzubeziehen, die Transparenz bezüglich ESG bei ihren Investitionen zu erhöhen und die weitere Verbreitung von nachhaltigem Anlegen innerhalb der Branche aktiv zu unterstützen.

Kennzahlen und Leistungsnachweis

[GRI 103-3] Die Kunden der BKB begrüssen die nachhaltigen Anlageprodukte und die damit verbundenen Dienstleistungen. Dies zeigt sich im stetigen Wachstum der nachhaltigen Produkte im Anlagegeschäft über die vergangenen drei Jahre.

|

Anlagegeschäft [FS8] |

|

31.12.2020 |

31.12.2019 |

31.12.2018 |

|

Anlagevolumen nachhaltiger Vermögensverwaltung |

in Mio. CHF |

173,7 |

126,5 |

89,2 |

|

Anzahl nachhaltiger Mandate an Vermögensverwaltungs- mandaten |

in % |

17,6 |

15,1 |

13,2 |

|

Volumen nachhaltiger Anlagefonds 1 |

in Mio. CHF |

521 |

358 |

177,3 |

|

Anteil nachhaltiger Anlagefonds am gesamten Fondsvolumen 1 |

in % |

11,9 |

8,5 |

4,9 |

|

Anlagelösung Nachhaltig 2 |

in Mio. CHF |

344,8 |

185,2 |

66,7 |

1 Anlagefonds in Vermögensverwaltungsmandaten und Depots (seit 2019 inkl. Anlagelösung Nachhaltig).

2 Seit 2018 inkl. Vorsorge.

Ausblick

[GRI 103-3] Die BKB arbeitet daran, auch den nicht diskretionären Kunden (Beratungskunden) den Zugang zu Nachhaltigkeitsinformationen für ihre Anlageentscheidungen bereitzustellen. Deshalb entwickelt die BKB im Vermögensverwaltungstool die Funktion eines nachhaltigen Musterportfolios, die einen Portfoliocheck erlaubt und hilft, die Vorurteile bezüglich Performance von nachhaltigen Anlagen abzubauen.

Für die diskretionären Kunden im Anlagegeschäft wird am Ausbau des Reportingumfangs dahingehend gearbeitet, dass nebst der finanziellen Performance auch die Nachhaltigkeitsdimensionen (z.B. CO2-Fussabdruck, Ratingergebnisse) berichtet werden können.

Wesentliches Thema: Finanzierung von nachhaltigen Firmen und Projekten

[GRI 103-1] Die Kreditvergabe gehört zum Kerngeschäft einer Bank. Mit Blick auf den Klimawandel und die geplante Energiewende in der Schweiz müssen erneuerbare Energien stark ausgebaut werden, was nach substanziellen Investitionen verlangt. Die BKB hat sich hierbei in der Region eine führende Stellung erarbeitet. Sie finanziert in diesem Bereich Projekte von unterschiedlichen Marktteilnehmern wie z.B. Start-ups, KMUs, Grossunternehmen oder regionalen Versorgungsunternehmen.

Den Privatkunden bietet die BKB eine Nachhaltigkeitshypothek mit Zinsvorteil, dieses Thema wird hier nicht weiter vertieft.

Kreditlinien für Firmen und Projekte im Bereich Erneuerbare Energien

[GRI 103-2] Die gesprochenen Kreditlinien der BKB für Unternehmen und Projekte im Bereich Erneuerbare Energien summieren sich auf rund 380 Mio. CHF. Damit leistet die BKB einen substanziellen Beitrag für den Ausbau der nachhaltigen Energieversorgung in unserer Region. Die Finanzierungen decken ein breites Energiespektrum ab: klassische Wasserkraft, Solarenergie, Windkraft, Biomasse (insbesondere Holz) und Wärmeverbünde. Das Kundenspektrum reicht vom grossen etablierten Versorger, über einzelne Kraftwerksprojekte bis hin zum kleinen Start-up. Diese grosse Bandbreite bedingt jeweils massgeschneiderte Finanzierungslösungen und die Bereitschaft zu einem sehr langfristigen Engagement. Die verschiedenen Kreditengagements im Bereich Erneuerbare Energien werden nachfolgend kurz vorgestellt.

Regionalversorger

[GRI 103-2] Im Bereich Erneuerbare Energien zählen die Regionalversorger IWB, EBL und Primeo Energie zu den zentralen Akteuren in unserer Region. Sie decken eine sehr breite Palette in der nachhaltigen Energieversorgung ab: klassische Wasserkraft, Solarenergie, Windkraft, Biomasse (insbesondere Holz) und Wärmeverbünde. Auch schweizweit zählen sie hier zu den Pionieren. Für die Finanzierung ihrer Aktivitäten stellt die BKB aktuell einen projektunabhängige Rahmenkreditlimiten in der Höhe von ca. 270 Mio. CHF zur Verfügung.

Zwischenfinanzierung für Projektakquisition

[GRI 103-2] Primeo Energie bündelt einen wesentlichen Teil ihrer Aktivitäten in den Bereichen Solar-, Windenergie und Kleinwasserkraft in die ausgegliederte Gesellschaft Aventron AG. Diese ist heute eine der führenden Schweizer Gesellschaften im Bereich nachhaltiger Stromerzeugung. Ihre Geschäftsstrategie ist spezialisiert auf den Erwerb baureifer oder bestehender Projekte im In- und Ausland. Insbesondere die Projekte im Ausland werden in der Regel mittels langfristiger lokaler Projektfinanzierungen refinanziert. Die BKB stellt eine Rahmenlimite in Höhe von 20 Mio. CHF zur Verfügung, welche für Zwischenfinanzierungen im Rahmen der Akquisition einzelner Projekte dient.

Projektfinanzierungen

[GRI 103-2] Vier Beispiele von Projektfinanzierungen im Bereich Erneuerbare Energie:

Holzkraftwerk Basel AG: In der Spitze hat die BKB für den Bau der Anlage einen Investitionskredit von 19 Mio. CHF zur Verfügung gestellt. Dieser wird bis Ende 2021 vollständig zurückgeführt sein.

Holzkraftwerk Aarberg AG: Unter dem Lead der ZKB wurde im Jahr 2017 eine Projektfinanzierung in Form eines Konsortialkredites in Höhe von 68 Mio. CHF etabliert. Die BKB hat sich mit 17,5 Mio. CHF (ca. 26%) an dieser Finanzierung beteiligt.

Wärmeverbund Riehen AG: In der bisherigen Spitze hat die BKB für die Investitionen einen Rahmenkredit von 21 Mio. CHF zur Verfügung gestellt.

Kraftwerk Birsfelden AG: Das klassische Flusskraftwerk Birsfelden liefert ca. 30% des Strombedarfs der Region Basel und ist damit eine der zentralen Stützen für die nachhaltige Stromproduktion in unserer Region. Für diverse Investitionen in den Unterhalt und Modernisierung des Kraftwerks hat die BKB im Jahr 2018 eine flexible Rahmenlimite in Höhe von 12,5 Mio. CHF gesprochen.

Start-up-Finanzierung

[GRI 103-2] Die Finanzierung eines Start-ups stellt für Banken häufig eine gewisse Herausforderung dar, da in der Regel weder klassische Sicherheiten noch ein langer «Track Record» vorhanden sind. Wir haben hier gemeinsam mit dem Kunden Swiss Solar City AG eine innovative Finanzierungsstruktur («Borrowing-Base-Konzept») entwickelt, welche die Benutzbarkeit der Kreditlinie an die Abtretung zukünftiger vertraglich gesicherter Cashflows knüpft. Aktuell stellt die BKB einen Finanzierungsrahmen von 15 Mio. CHF für den Aufbau ihrer Aktivitäten im Bereich der Solarenergie zur Verfügung.

Ein weiterer Kunde entwickelt eine skalierbare Technologie im Bereich Stromproduktion mittels Holzpyrolyse. Die BKB stellt einen Investitionskredit in Höhe von 4,6 Mio. CHF für den Bau einer Pilot- und Demonstrationsanlage zur Verfügung.

Kennzahlen und Leistungsnachweis

[GRI 103-3, eigener Indikator] Die gesprochenen Kreditlinien der BKB für die vorgestellten Projekte summieren sich auf rund 380 Mio. CHF. Sie leisten damit einen substanziellen Beitrag für den Ausbau der nachhaltigen Energieversorgung in unserer Region. Das Kreditengagement der BKB im Bereich Erneuerbaren Energien, aufgeschlüsselt nach Art und Zweck:

Ausblick

[GRI 103-3] Mit dem Bereitstellen von Fremdkapital nutzt die BKB einen wichtigen Hebel, um den Ausbau nachhaltiger Energien im Rahmen ihrer Geschäftsstrategie zu unterstützen. Diese grosse Bandbreite an Projekten bedingt jeweils massgeschneiderte Finanzierungslösungen und die Bereitschaft zu einem sehr langfristigen Engagement, welches die BKB auch in Zukunft wahrnehmen wird. Die BKB plant, ihre Finanzierungsexpertise im Energiebereich weiter auszubauen und auch künftig als starker Partner für die Finanzierung der regionalen Energiewende agieren zu können.

Für die nächste strategische Planungsperiode 2021 bis 2024 wird angestrebt, einen besonderen Fokus auf nachhaltige Finanzierungen zu legen. In diesem Rahmen sollte es möglich sein, die Finanzierungen im Bereich Erneuerbare Energien deutlich über 500 Mio. CHF zu steigern.

Wesentliches Thema: verantwortungsvolle Beratung und Kundenzufriedenheit

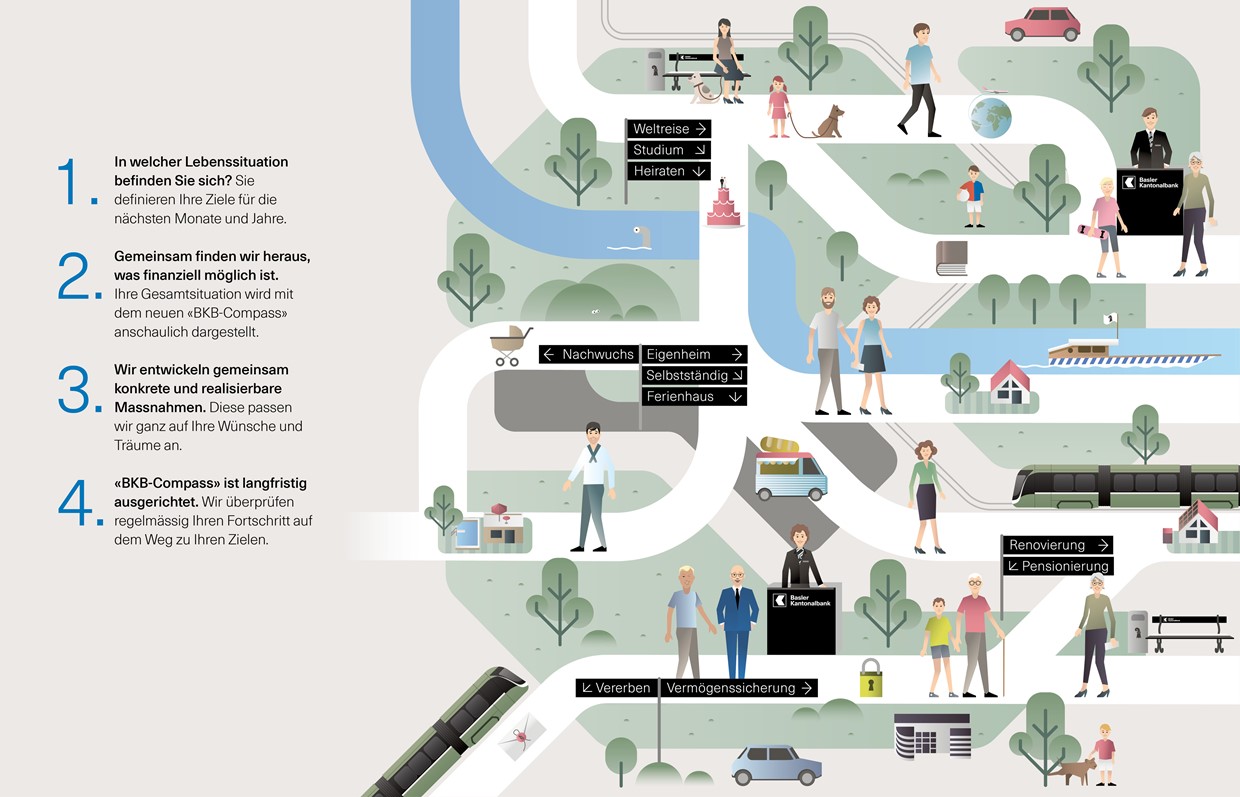

[GRI 103-1] Finanzgeschäfte sind sehr persönlich und richten sich nach den Bedürfnissen und Lebensphasen der Kunden. Die BKB setzt auf eine zielbasierte Beratung, damit die Kunden ihren persönlichen Lebenszielen in finanzieller Hinsicht ein Stück näherkommen. Die Zufriedenheit der Kunden ist für eine nachhaltige Kundenbeziehung und den langfristigen wirtschaftlichen Erfolg der BKB entscheidend. Die BKB will ihre Kundinnen und Kunden in allen Lebensphasen begleiten. Um langfristige, erfolgreiche Beziehungen zu ihren Kunden aufzubauen, setzt die Bank auf eine transparente, unabhängige und umfassende Beratung und einen zuverlässigen Service.

Nebst Privatkunden betreut die BKB auch eine Vielzahl von Geschäftskunden. Die BKB ist ein starker und zuverlässiger Partner ihrer kommerziellen Kunden (KMU, Firmenkunden, Grosskunden und Immobilienkunden) und steht diesen in jeder Lebensphase zur Seite (Start-up, Wachstum und Expansion sowie Nachfolge). Auch bei ihrer institutionellen Kundschaft steht Nachhaltigkeit immer mehr im Vordergrund. Die BKB begegnet diesem Anspruch einerseits mit Beratungskompetenz und Analysetools, wie auch mit nachhaltiger Performance ihrer Produkte.

Zielbasierte Beratung

[GRI 103-2] Unsere Kundinnen und Kunden stehen bei der zielbasierten Beratung im Zentrum. Wichtigstes Kriterium für die Anlageberatung ist die Risikobereitschaft. Auf dieser Basis erhalten Kunden und Kundinnen Empfehlungen, wie sie ihr Vermögen anlegen können. Dazu gehören die Kenntnis von der Lebenssituation und den Bedürfnissen und Zielen der Kundinnen und Kunden. Die BKB setzt in der zielbasierten Beratung auf moderne, digitale Hilfsmittel. So geht kein Element vergessen und alle wichtigen Informationen werden festgehalten. Ausserdem können die Beraterinnen und Berater ihre Vorschläge visualisieren und den Kunden verständlich erklären. Nach der Beratung erhalten die Kunden und Kundinnen eine übersichtliche Zusammenfassung mit allen geplanten Massnahmen.

Transparente und unabhängige Beratung

[GRI 103-2] Zur Beratung gehört auch eine transparente Aufklärung über Konditionen sowie Chancen und Risiken von Finanzinstrumenten und -dienstleistungen. Wir stellen die Transparenz bei der Gestaltung und beim Verkauf von Finanzinstrumenten und -dienstleistungen sicher. Ein umfassendes Weisungswesen leitet die Beraterinnen und Berater bei der Umsetzung an. Regelmässige Schulungen stellen sicher, dass die Mitarbeitenden mit den Vorgaben vertraut sind und gleichzeitig bestmöglich auf die Bedürfnisse der Kundinnen und Kunden eingehen.

Kennzahlen und Leistungsnachweis

Kundenzufriedenheit

[GRI 103-3, eigener Indikator] Die Kundenzufriedenheit wird mit der Methode Net Promoter Score (NPS) erhoben. Die Kundinnen und Kunden geben die Wahrscheinlichkeit für eine Weiterempfehlung unserer Bank auf einer Skala von 0 (sehr unwahrscheinlich) bis 10 (sehr wahrscheinlich) an. Aus der Rückmeldung zur Wahrscheinlichkeit einer Weiterempfehlung wird der NPS berechnet. Die BKB erhebt zwei unterschiedliche NPS: Der transaktionale NPS (tNPS) misst die Kundenzufriedenheit an spezifischen Interaktionspunkten zwischen Bank und Kunde. Der relationale NPS (rNPS) misst die allgemeine Zufriedenheit mit der Bank. Die BKB reflektiert die Bewertungen kritisch aus der Perspektive der Kundinnen und Kunden. Die Rückmeldungen dienen als Grundlage für Verbesserungen, die zur Steigerung der Kundenzufriedenheit beitragen.

Finanzieren [tNPS]: Der tNPS für Beratungskontakte im Bereich Finanzieren im Jahr 2020 betrug 62. Die Kundenzufriedenheit im Bereich Finanzierung ist entsprechend sehr gut.

Anlegen [tNPS]: Der tNPS für Beratungskontakte im Bereich Anlegen im Jahr 2020 betrug 63. Die Kundenzufriedenheit im Bereich Anlegen ist entsprechend sehr gut.

Privatkunden [rNPS]: Der rNPS für die allgemeine Zufriedenheit der Privatkunden im Jahr 2020 betrug 34. Die allgemeine Zufriedenheit der Privatkunden kann weiter gesteigert werden. Detaillierte Analysen unserer Kundenfeedbacks ermöglicht es uns, Verbesserungen vorzunehmen.

Beraterzertifizierung

[GRI 103-3, eigener Indikator] Die BKB legt viel Wert auf eine hohe Qualität der Beratung und unterstützt die Beraterzertifizierung nach dem anerkannten ISO-Standard 17024 der SAQ (Swiss Association for Quality). Per Ende 2020 besitzen 160 Kundenberatende der BKB ein SAQ-Zertifikat nach ISO 17024. Nach drei Jahren muss im Rahmen einer Rezertifizierung ein Nachweis erbracht werden. 2020 erhielten insgesamt 64 Kundenberatende anhand intern organisierter Rezertifizierungsmassnahmen ein neues SAQ-Zertifikat nach ISO 17024.

Ausblick

[GRI 103-3] Das Thema Nachhaltigkeit hat auch für unsere Geschäftskunden eine immer grössere Bedeutung (Stichworte: Pariser Abkommen, ESG Rating und nachhaltige Wertschöpfungskette). Die BKB steht den Kundinnen und Kunden als Partner zur Seite und unterstützt bei der Weiterentwicklung und bei der Transparenzschaffung.