Das Jahr 2022 stand stark im Zeichen der Umsetzung erster Massnahmen, die im Rahmen der Strategie 2022+ priorisiert worden waren. Die Implementierung erfolgte aus den Geschäftsfeldern und strategischen Stossrichtungen. Wie im Kapitel «Geschäftsmodell» beschrieben, sind es bei der BKB acht Geschäftsfelder (drei Privatkunden, fünf Firmenkunden) bzw. bei der Bank Cler vier (drei Privatkunden und eines für Firmenkunden). Alle ergriffenen Massnahmen zielen darauf ab, Fortschritte in den vier strategischen Themenfeldern – «Kundschaft & Nachhaltigkeit», «Produkte & Prozesse», «Organisation & Partnerschaften», «Unternehmenserfolg» – zu bewirken.

Für weiterführende Informationen zu den strategischen Themenfeldern vgl. auch Kapitel «Vision und strategische Ausrichtung».

Strategieumsetzung im Jahr 2022

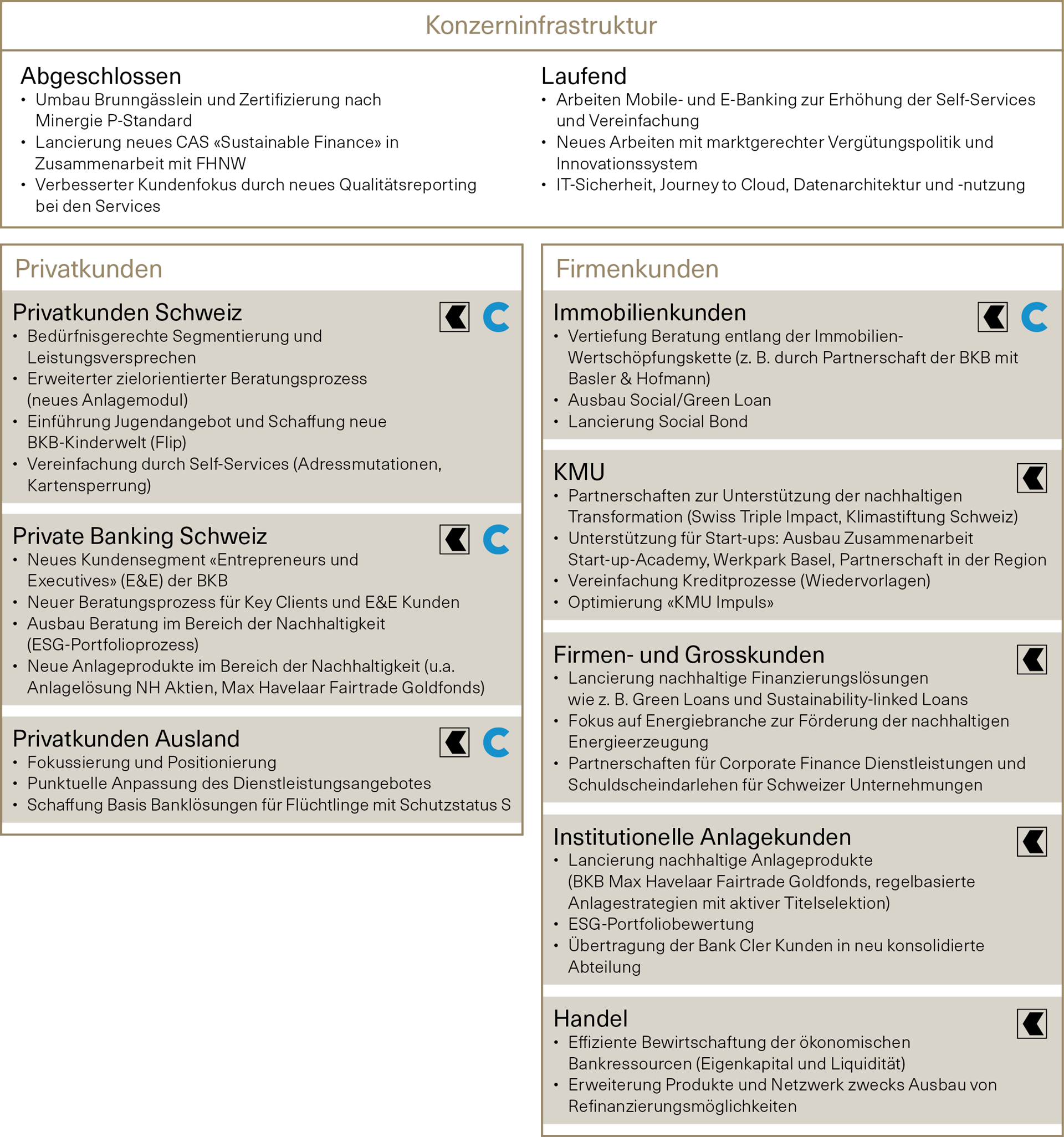

Wie die nachfolgende Abbildung zeigt, wurden in den Geschäftsfeldern innovative Produkte lanciert, das Beratungsangebot erweitert, gemeinsam mit Partnern die Beratung vertieft und den Kundinnen und Kunden das Bankgeschäft mit vereinfachten Prozessen erleichtert. Zudem wurde in den strategischen Stossrichtungen die Konzerninfrastruktur effizienter gemacht, indem Prozesse im Konzern angeglichen und automatisiert wurden.

Fortschritte in den Geschäftsfeldern und strategischen Stossrichtungen

Auch wenn die Massnahmen aus den beiden Konzernbanken eigenständig vorangetrieben werden, um dem jeweiligen Brand, der Positionierung und den unterschiedlichen Kundenbedürfnissen gerecht zu werden, so wurden sie dennoch Hand in Hand bzw. harmonisiert umgesetzt. Dadurch haben viele Vorhaben in den Geschäftsfeldern beider Banken Wirkung erzielt.

Fortschritte in Bezug auf die vier strategischen Themenfelder

In ihrer Gesamtheit haben die einzelnen Massnahmen dazu geführt, dass in Bezug auf die vier strategischen Themenfelder bereits im ersten Jahr der neuen Strategieperiode spürbare Erfolge erzielt werden konnten.

- Kundschaft und Nachhaltigkeit im Zentrum:

Die Kundinnen und Kunden profitierten von der Verankerung der Nachhaltigkeit im Kerngeschäft. - Einfache Produkte, Prozesse und durchgehendes Kundenerlebnis:

Das Kundenerlebnis hat sich durch die Vereinfachung der Prozesse, Automatisierung und Self-Services verbessert. - Lernen als Organisation und wachsen durch Partnerschaften:

Die Mitarbeitenden haben sich weiterentwickelt und vom Aufbau der Expertise aus den verschiedenen Partnerschaften profitiert. - Unternehmenserfolg mit profitablem Wachstum und Stabilität sichern:

Der Konzern ist profitabel gewachsen, hat die Effizienz verbessert und steht stabiler da denn je.

Wie diese Erfolge zustande gekommen sind und wie sie sich in finanzieller Hinsicht auf das Jahresergebnis ausgewirkt haben, wird in den nachfolgenden Kapiteln erläutert.

1. Kundschaft und Nachhaltigkeit im Zentrum

Um Firmenkunden bei der Umsetzung von nachhaltigen Vorhaben zu unterstützen, wurde das Angebot merklich ausgebaut. So hat der Konzern verschiedene nachhaltige Finanzierungsinstrumente geschaffen (Sustainability-linked Loans, Green Loans & Social Loans). Ausserdem hat die BKB als erste Schweizer Bank einen Social Bond emittiert, um damit z. B. dem gemeinnützigen Wohnungsbau eine günstige Finanzierung zu ermöglichen. Per Ende 2022 wurden verschiedene Vorhaben mit einem Volumen von insgesamt 1,6 Mrd. CHF über die nachhaltigen Finanzierungslösungen der BKB finanziert. Zudem unterstützen neue Partnerschaften die Firmen- und Gewerbekunden bei ihrer nachhaltigen Transformation (Swiss Triple Impact, Klimastiftung Schweiz, Basler & Hofmann). Für die institutionellen Anlagekunden wurden mit dem ersten Goldfonds mit Fairtrade-Label (BKB Physical Gold Fairtrade Max Havelaar), einem neuen, nachhaltigen Anlagefonds (BKB Sustainable Equities Momentum Select) sowie einer zusätzlichen nachhaltigen Anlagestrategie (Vermögensverwaltungsmandat Nachhaltig Aktien) drei ESG-konforme Anlageprodukte eingeführt.

Für die private Kundschaft wurde die zielbasierte Beratung 2022 weiter ausgebaut. Das Beratungstool Compass wurde um das Anlagemodul ergänzt, wodurch eine noch ganzheitlichere Beratung möglich ist. Mit überarbeiteten Leistungsversprechen und einer besseren Segmentierung steht den Kundenberaterinnen und ‑beratern ausserdem mehr Zeit für Kundengespräche zur Verfügung.

Mit dem in Richtung Nachhaltigkeit erweiterten Angebot und verschiedenen Marketing-Massnahmen konnte die Positionierung der BKB und der Bank Cler als nachhaltige Banken geschärft werden. Von Bedeutung war in diesem Zusammenhang insbesondere der Nachhaltigkeitsmonat September, in dem bei der BKB eine auf ESG-Themen fokussierte Marketing-Kampagne mit klar differenzierenden Botschaften umgesetzt wurde. Dabei wurden täglich über verschiedene Social-Media-Kanäle und Online-Medien Beiträge zu verschiedenen ESG-relevanten Themen publiziert.

Dass die unternommenen Anstrengungen Wirkungen erzielen und von der Kundschaft geschätzt werden, zeigte eine Umfrage unter den Privatkunden der Sonntagszeitung im Frühjahr 2022. Darin wurde die BKB als «Top Bank der Nordwestschweiz» und die Bank Cler als beste Bank in Zürich und der Zentralschweiz ausgezeichnet. Eine breit abgestützte, von einem externen Marktforschungsinstitut (amPuls) im Oktober 2022 zum sechsten Mal durchgeführte, repräsentative Marken- und Imagemessung bei 1000 Haushalten hat bestätigt: Beide Konzernbanken konnten ihr Gesamtimage im letzten Jahr deutlich verbessern. Die BKB liegt mit einer Imagebewertung von 8,1 (Skala 1-10) sogar auf dem Spitzenplatz der Banken in der Region.

2. Einfache Produkte, Prozesse und durchgehendes Kundenerlebnis

Mit vereinfachten Prozessen für kleinere Kredite und Wiedervorlagen, der Automatisierung des Mahnprozesses, der Einführung der elektronischen Unterschrift oder verschiedenen Self-Service-Angeboten für alltägliche Anliegen wird das Bankgeschäft nicht nur effizienter und skalierbar, sondern für die Kundinnen und Kunden auch bequemer. Dies vor dem Hintergrund, dass der Konzern das Banking so lange vereinfachen wird, bis das Kundenerlebnis durchgängig und in jeder Hinsicht positiv ist.

In allen Geschäftsfeldern und in der Konzerninfrastruktur wurden 2022 verschiedene Vereinfachungen vorangetrieben und Verbesserungen erzielt. In Ergänzung dazu wurden wichtige Vorarbeiten für Vorhaben geleistet, die 2023 umgesetzt werden sollen. Im Vordergrund steht dabei das neue Mobile- und E-Banking, das im 2. Quartal 2023 eingeführt wird. Aber auch der optimierte Kredit-Prozess wird in dieser Hinsicht eine massgebliche Verbesserung bringen.

3. Lernen als Organisation und wachsen durch Partnerschaften

Partnerschaften sind zentral, um die Strategie erfolgreich vorantreiben zu können. Die Partnerschaft mit der Klimastiftung Schweiz beispielsweise verschafft dem Konzern Zugang zum Know-how, was neue Technologien zur Verbesserung der Energieeffizienz anbelangt. Und über die STI-Plattform (Swiss Triple Impact), welche die BKB 2022 mit anderen Gründungspartnern in der Region lanciert hat, ist ein Netzwerk für den Wissensaustausch entstanden, das den Gewerbekunden zu Gute kommt.

Partnerschaften sind auch hilfreich, wenn es darum geht, rasch und effizient neue Lösungen zu implementieren. So hat die BKB im letzten Jahr gemeinsam mit der FHNW einen CAS in «Sustainable Finance» entwickelt, um ihren Mitarbeitenden eine fundierte und praxisorientierte Weiterbildung in nachhaltiger Unternehmensführung anzubieten. Denn dieses Know-how hilft dabei, die Kundinnen und Kunden kompetent auf dem Weg in eine nachhaltige Zukunft zu begleiten. Im zweiten Halbjahr 2022 haben 30 Mitarbeiterinnen und Mitarbeiter des Konzerns den ersten Lehrgang absolviert. Ab 2023 steht die Weiterbildung auch externen Personen zur Verfügung. Ebenso war es dank der bewährten Partnerschaft mit Max Havelaar möglich, den ersten Goldfonds mit Fairtrade-Label zu lancieren.

Und nicht zuletzt wirken sich Partnerschaften auch positiv aus auf die Beratungstiefe. In Zusammenarbeit mit Basler & Hofmann AG kann die BKB z. B. für ihre Immobilienkunden eine umfassende und auf Nachhaltigkeit ausgerichtete Gebäudeanalyse erstellen, ihnen dabei helfen, Investitionen langfristig zu planen und so den Wert ihres Immobilienportfolios nachhaltig zu sichern.

4. Unternehmenserfolg mit profitablem Wachstum und Stabilität sichern

Basil Heeb, CEO der BKB, fasst den Konzernabschluss 2022 mit den folgenden Worten zusammen:

«Der Konzern BKB hat im letzten Jahr die Basis geschaffen, um profitabel zu wachsen und die Nachhaltigkeit weiter zu verankern. Die Arbeiten zur Umsetzung der Strategie wurden planmässig vorangetrieben mit dem Ergebnis, dass sich das Kerngeschäft weiterentwickelt hat und unsere Konzerninfrastruktur effizienter geworden ist.»

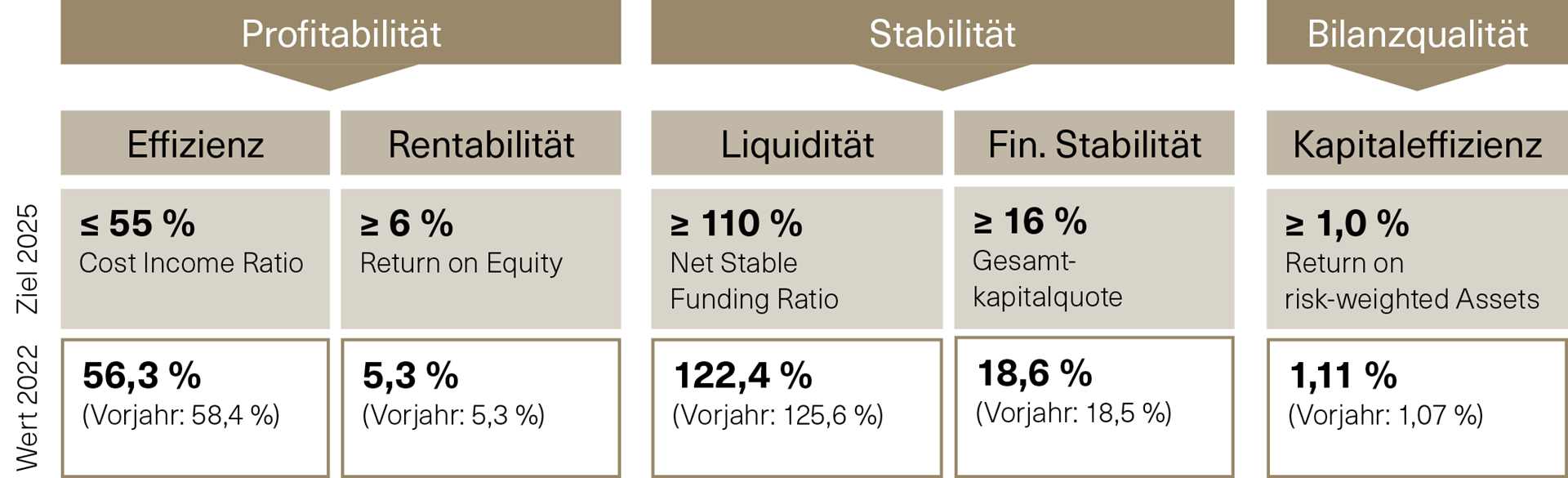

Für die Strategieperiode 2022+ wurden fünf finanzielle KPI festgelegt, anhand derer der quantitative Unternehmenserfolg gemessen wird. Wie die nachfolgende Übersicht zeigt, liegt der Konzern per Ende 2022 überall auf Zielkurs bzw. hat die bis Ende 2025 gesetzten, finanziellen Vorgaben bereits erreicht.

Fortschritte in den einzelnen KPI

Ertragskraft gesteigert, Profitabilität erhöht

Die Verbesserungen des Angebots, die Lancierung von nachhaltigen Produktinnovationen und das Eingehen von neuen bzw. das Vertiefen von bestehenden Partnerschaften hat zu einem profitablen Wachstum geführt. Der Anstieg des Netto-Erfolgs aus dem Zinsengeschäft war mit +4,2 % auf 389,8 Mio. CHF besonders deutlich und ist auf ein breit abgestütztes Wachstum bei Immobilien- und Unternehmenskrediten sowie ein diszipliniertes Bilanzmanagement zurückzuführen. Durch die hohe Qualität im Kreditportfolio mussten 2022 keine zusätzlichen Wertberichtigungen im Zinsengeschäft gebildet werden. Im Kommissionsgeschäft hat der Konzern von kontinuierlichen Neugeldzuflüssen und dem Ausbau des Kartengeschäfts profitiert. So ist der Erfolg aus dem Kommissions- und Dienstleistungsgeschäft ‑ trotz der performancebedingten Reduktion des Depotvolumens (‑1,4 Mrd. CHF oder ‑6,0 %) ‑ auf 135,0 Mio. CHF (+0,3 %) gestiegen. Beim Handelsgeschäft zeigen die im Rahmen der Strategie getroffenen Massnahmen zum Abbau von Volatilität Wirkung: Es leistete in einem sehr schwierigen Umfeld einen erfreulichen Erfolgsbeitrag von 66,0 Mio. CHF (‑13,2 %). Die in der Strategie 2022+ definierte Fokussierung auf die Stärken im Securities Financing, den Kundenhandel und das Emissionsgeschäft wurde erfolgreich umgesetzt. Der Geschäftsertrag des Konzerns konnte somit um +0,9 % auf 599,1 Mio. CHF gesteigert werden und hat damit das höchste Niveau der letzten fünf Jahre erreicht.

Ertragsfelder

in Mio. CHF

Besonders erfreulich ist, dass nicht nur die Erträge gestiegen sind, sondern dank Effizienzverbesserungen in der Konzerninfrastruktur gleichzeitig der Geschäftsaufwand um 2,1 % auf 336,9 Mio. CHF gesunken ist. Dadurch wurde die Kosteneffizienz nochmals spürbar verbessert: Die Cost Income Ratio ist im Konzern um ‑2,1 Prozentpunkte gesunken und liegt mit 56,3 % bereits nahe der strategischen Zielsetzung für 2025 (<=55 %).

Cost Income Ratio

in %

Der hohe operative Geschäftserfolg von 231,1 Mio. CHF (+4,0 %) hat eine weitere, substanzielle Stärkung der Reserven für allgemeine Bankrisiken (78,8 Mio. CHF) erlaubt. Der Konzerngewinn nach Steuern übertraf mit 139,3 Mio. CHF das Vorjahresergebnis nochmals deutlich um +15,0 %. Die Eigenkapitalrentabilität (vor Reservebildung) ist gegenüber dem Vorjahr unverändert bei 5,3 % geblieben.

Konzerngewinn

in Mio. CHF

* Das Ergebnis 2018 wurde um die Auflösung der US-Steuerrückstellung korrigiert.

Return on Equity

in %

Stabilität und Bilanzqualität gewahrt

Das risikobewusste Wachstum des Konzerns spiegelt sich in der Entwicklung der Kundenausleihungen wider. Die Hypothekarforderungen sind um +5,9 % auf 31,5 Mrd. CHF gestiegen. Gleichzeitig sind die Wertberichtigungen im Kreditportfolio auf einem unverändert tiefen Niveau von 0,6 % verharrt. Die Bilanzsumme hat sich um +3,3 % erhöht und lag per 31. Dezember 2022 bei 55,2 Mrd. CHF.

Hypothekaranforderungen

in Mrd. CHF

Wertberichtigungen im Kreditportfolio

in %

Die hohe Stabilität des Konzerns zeigt sich in der nach wie vor sehr starken Eigenkapitalbasis. Das Eigenkapital (inkl. Konzerngewinn) lag bei 4,2 Mrd. CHF und damit um +134,0 Mio. CHF höher als im Vorjahr. Alleine die Reserven für allgemeine Bankrisiken betragen inzwischen über 2,8 Mrd. CHF. Die Gesamtkapitalquote lag mit 18,6 % nochmals höher als im Vorjahr (18,5 %) und hat damit auch die aufgrund des antizyklischen Kapitalpuffers erhöhte, regulatorische Vorgabe von 13 % (Vorjahr: 12 %) deutlich übertroffen. Auch die ungewichtete Kapitalquote (Leverage Ratio) lag mit 6,9 % deutlich über der Vorgabe gemäss Eigenmittelverordnung (3 %).

Gesamtkapitalquote

in %

Im Januar 2023 hat erstmals die internationale Ratingagentur Fitch die Kreditwürdigkeit der BKB (Stammhaus) analysiert und ihr auf Anhieb die Bestnote «AAA» vergeben. Standard & Poor's hat 2022 die hohe Solidität der Basler Kantonalbank erneut mit der zweitbesten Bonität «AA+» bestätigt. Diese unabhängigen Einschätzungen sind Beweis dafür, dass die BKB nicht nur im nationalen, sondern auch im internationalen Vergleich zu den solidesten Banken zählt.

Den PS-Inhaberinnen und -Inhabern wird pro Partizipationsschein wiederum eine Dividende von CHF 3.10 (brutto) ausbezahlt. Dadurch lag die Gesamtperformance des PS der BKB für 2022 bei 4,1 %. Mit einer Gesamtausschüttung von 85,1 Mio. CHF leistet die Basler Kantonalbank zudem erneut einen wichtigen Beitrag an den Kantonshaushalt.

Voraussetzungen für den künftigen Erfolg geschaffen

Die Fortschritte bei der Strategieumsetzung wie auch das erzielte Jahresergebnis bestätigen, dass sich der Konzern auf die richtigen Stärken fokussiert hat und für die Zukunft gut aufgestellt ist. Im Jahr 2023 werden weitere strategische Akzente gesetzt bzw. bereits gestartete Vorhaben zu Ende geführt. Eine der Prioritäten bildet dabei die Skalierbarkeit des Geschäfts. Dazu sollen die Prozesse weiter vereinfacht, automatisiert und digitalisiert werden. Ein wichtiger Meilenstein wird die Einführung des neuen Mobile- und E-Banking im Frühjahr 2023. Dadurch steht mehr Zeit für die Beratung, den Ausbau von bestehenden sowie die Gewinnung von neuen Kundinnen und Kunden zur Verfügung.

Basil Heeb ist zuversichtlich, dass der Erfolg aus dem Jahr 2022 auch im 2023 fortgeschrieben werden kann:

«Mit der neuen Strategie und der Fokussierung auf unsere Stärken haben wir ein Momentum geschaffen, mit dem wir auch in einem herausfordernden Umfeld erfolgreich sein können. Vor diesem Hintergrund ist es wichtig, dass wir einerseits den eingeschlagenen Weg konsequent weitergehen. Andererseits müssen wir beweglich bleiben. Wenn uns beides gelingt, können wir 2023 den Erfolg aus dem letzten Jahr wiederholen.»

Für weitere, detaillierte Informationen zum Jahresergebnis 2022 siehe Medienmitteilung vom 16. Februar 2023.

Wesentliche Kennzahlen

|

|

2022 in 1000 CHF |

2022 in % |

2021 in % |

|

Betriebliche Eigenkapitalrendite (Konzerngewinn vor Reserven/durchschnittliches Eigenkapital) |

|

5,3 |

5,3 |

|

Konzerngewinn vor Reserven |

218 032 |

|

|

|

Eigenmittel am 1.1. |

4 076 768 |

|

|

|

Eigenmittel am 31.12. |

4 210 803 |

|

|

|

(Konzerngewinn vor Reserven/durchschnittliches Eigenkapital×100) |

|

|

|

|

|

|

|

|

|

Refinanzierungsgrad I |

|

89,7 |

84,0 |

|

Forderungen gegenüber Kunden |

3 250 727 |

|

|

|

Hypothekarforderungen |

31 523 993 |

|

|

|

Kundenausleihungen |

34 774 720 |

|

|

|

|

|

|

|

|

Verpflichtungen aus Kundeneinlagen |

31 205 037 |

|

|

|

Kassenobligationen |

3 151 |

|

|

|

Kundengelder |

31 208 188 |

|

|

|

(Kundengelder/Kundenausleihungen×100) |

|

|

|

|

|

|

|

|

|

Refinanzierungsgrad II |

|

119,9 |

124,7 |

|

Kundengelder |

31 208 188 |

|

|

|

Anleihen und Pfandbriefdarlehen |

10 473 006 |

|

|

|

Publikumsgelder |

41 681 194 |

|

|

|

(Publikumsgelder/Kundenausleihungen×100) |

|

|

|

|

|

|

|

|

|

Cost Income Ratio |

|

56,3 |

58,4 |

|

Geschäftsaufwand |

336 862 |

|

|

|

Bruttoertrag 1 |

598 264 |

|

|

|

(Geschäftsaufwand/Bruttoertrag×100) |

|

|

|

1 Bruttoertrag: Geschäftsertrag ohne Veränderungen von ausfallrisikobedingten Wertberichtigungen sowie Verluste aus dem Zinsengeschäft.