Quantitative Entwicklung: Profitables Wachstum

Die Fokussierung auf Stärken, die Sicherheit und die Nähe zu den Kundinnen und Kunden haben auch im letzten Jahr Wirkung gezeigt: Der Konzern BKB hat im zweiten Jahr der Strategieperiode 2022 – 2025 erreicht, was er sich vorgenommen hat: Er ist profitabel gewachsen und hat verschiedene Projekte, die für die Weiterentwicklung entscheidend sind, erfolgreich abgeschlossen.

Der Konzern BKB ist mit seinem auf stabile Erträge ausgerichteten Geschäftsmodell auch in einem sich rasch transformierenden Bankensektor solide und zukunftsgerichtet aufgestellt. Vor diesem Hintergrund wird die Dividende für das Geschäftsjahr 2023 auf CHF 3.25 brutto pro BKB-Partizipationsschein erhöht. Gleichzeitig profitiert der Kanton Basel-Stadt von einer Gesamtablieferung von 92,6 Mio. CHF (inkl. Abgeltung Staatsgarantie).

Wesentliche Kennzahlen für den Konzern

|

|

2023 in 1000 CHF |

2023 in % |

2022 in % |

|

Betriebliche Eigenkapitalrendite (Konzerngewinn vor Reserven/durchschnittliches Eigenkapital) |

|

6,1 |

5,3 |

|

Konzerngewinn vor Reserven |

260 270 |

|

|

|

Eigenmittel am 1.1. |

4 211 361 |

|

|

|

Eigenmittel am 31.12. |

4 380 893 |

|

|

|

(Konzerngewinn vor Reserven/durchschnittliches Eigenkapital×100) |

|

|

|

|

|

|

|

|

|

Refinanzierungsgrad I |

|

77,9 |

89,7 |

|

Forderungen gegenüber Kunden |

3 134 794 |

|

|

|

Hypothekarforderungen |

33 167 973 |

|

|

|

Kundenausleihungen |

36 302 767 |

|

|

|

|

|

|

|

|

Verpflichtungen aus Kundeneinlagen |

28 082 391 |

|

|

|

Kassenobligationen |

184 792 |

|

|

|

Kundengelder |

28 267 183 |

|

|

|

(Kundengelder/Kundenausleihungen×100) |

|

|

|

|

|

|

|

|

|

Refinanzierungsgrad II |

|

107,9 |

119,9 |

|

Kundengelder |

28 267 183 |

|

|

|

Anleihen und Pfandbriefdarlehen |

10 902 766 |

|

|

|

Publikumsgelder |

39 169 949 |

|

|

|

(Publikumsgelder/Kundenausleihungen×100) |

|

|

|

|

|

|

|

|

|

Cost Income Ratio |

|

52,5 |

56,3 |

|

Geschäftsaufwand |

353 609 |

|

|

|

Bruttoertrag 1 |

673 935 |

|

|

|

(Geschäftsaufwand/Bruttoertrag×100) |

|

|

|

1 Bruttoertrag: Geschäftsertrag ohne Veränderungen von ausfallrisikobedingten Wertberichtigungen sowie Verluste aus dem Zinsengeschäft.

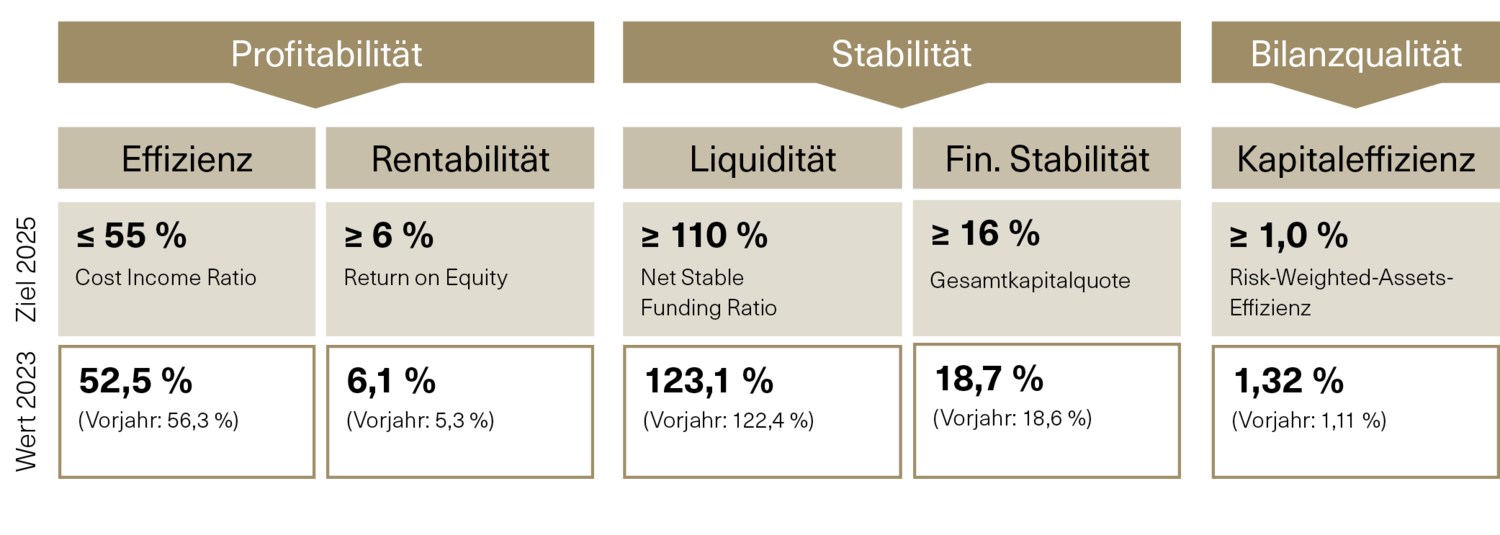

Alle strategischen Zielvorgaben erreicht

Im Geschäftsjahr 2023 konnte der Konzern BKB seine operative Leistung weiter verbessern. Er erzielte einen um +21,3 % auf 169,4 Mio. CHF erhöhten Konzerngewinn.

Das starke Ergebnis führt dazu, dass die fünf Zielvorgaben der bis 2025 laufenden Strategieperiode nach zwei Jahren bereits erreicht sind.

Fünf strategische Zielvorgaben

Der Erfolg 2023 basiert auf fünf Faktoren

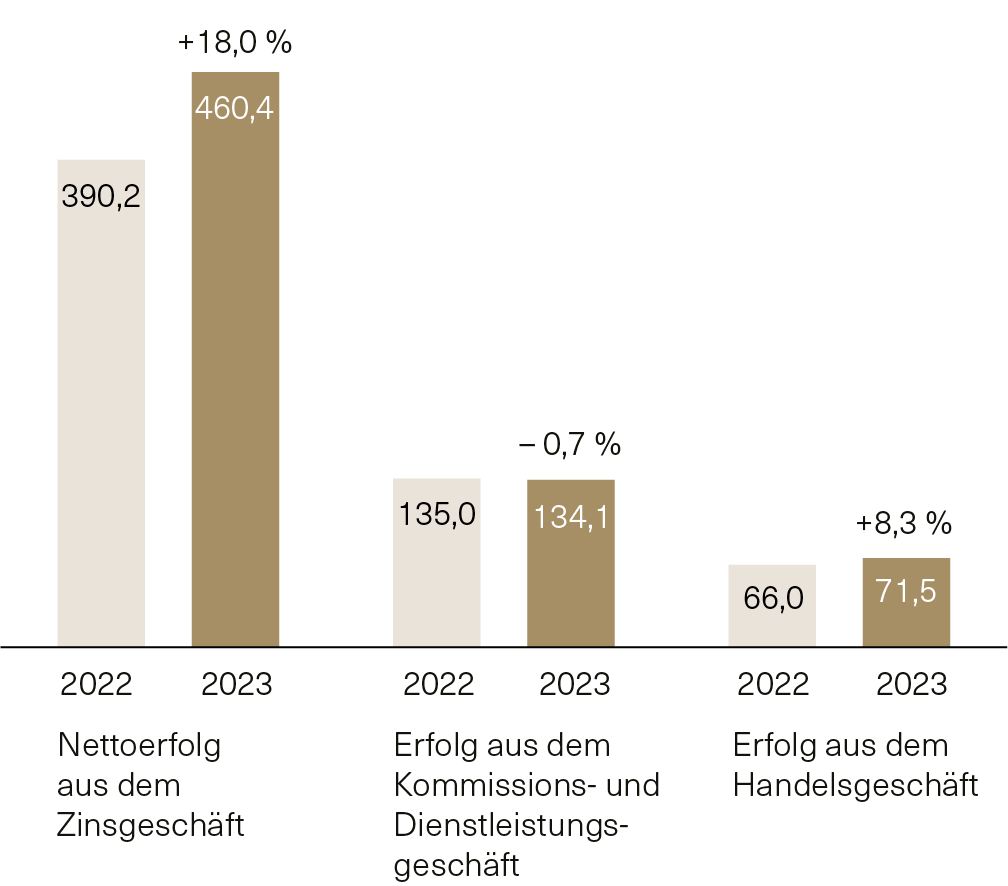

#1: Breit abgestützte Ertragsbasis

Das diversifizierte Geschäftsmodell schafft eine stabile Ertragsbasis auf hohem Niveau. Der Netto-Erfolg aus dem Zinsengeschäft ist um +18,0 % auf 460,4 Mio. CHF gestiegen. Dieser Zuwachs basiert einerseits auf dem klassischen Zinsdifferenzgeschäft, wo das Volumen gestiegen ist und sich gleichzeitig die Margen nach der Zinswende wieder normalisiert haben. Einen wichtigen Beitrag haben andererseits auch die Geldmarktgeschäfte sowie das Securities Financing geleistet. Dank dem Vertrauen der Kundschaft in die Anlagekompetenz der BKB ist das Depotvolumen im Berichtsjahr um +0,8 Mrd. CHF auf 22,1 Mrd. CHF gestiegen. Dadurch hat der Erfolg aus dem Kommissions- und Dienstleistungsgeschäft mit 134,1 Mio. CHF (-0,7 %) trotz weiter rückläufigen, transaktionalen Erträgen erneut einen wesentlichen Erfolgsbeitrag geleistet. Auch das breit abgestützte Handelsgeschäft hat sich mit einem Handelserfolg von 71,5 Mio. CHF (+8,3 %) einmal mehr als wichtigen Ertragspfeiler erwiesen.

Ertragsfelder

in Mio. CHF

Das breit abgestützte Wachstum des Konzerns BKB führte unter dem Strich zu einer Steigerung des Geschäftsertrags um +12,6 % auf 674,9 Mio. CHF.

#2: Fokus und Effizienz

Auch das zweite Jahr der Strategieperiode stand im Zeichen der Fokussierung auf die Stärken bzw. einer Vereinfachung des Geschäftsmodells. Im Zuge dessen hat sich die Bank Cler seit 2022 schrittweise aus Geschäftsfeldern mit geringem strategischen Fit zurückgezogen. Deshalb werden inzwischen alle Firmenkunden – mit Ausnahme von Immobilienkunden – sowie Institutionelle Anlagekunden zentral aus den jeweiligen Kompetenzzentren der BKB heraus betreut. Der strategische Entscheid zur Fokussierung und das gleichzeitig stringente Kostenmanagement haben sich zahlenmässig ausgewirkt: Trotz Inflation und des starken Wachstums des Geschäftsvolumens bzw. der damit einhergehenden umfassenden Investitionen in die Kundenbetreuung, Digitalisierung, Cloud Technologie und IT-Sicherheit, ist der Geschäftsaufwand moderat um +5,0 % auf 353,6 Mio. CHF gestiegen. Der deutliche Rückgang der Cost Income Ratio von 56,3 % im Vorjahr auf 52,5 % zeigt, dass der Konzern seine Ressourcen immer effizienter einsetzt.

Cost Income Ratio

in %

#3: Rentabilität

Der markante Ertragszuwachs bei gleichzeitig moderat steigenden Kosten führte zu einem deutlichen Anstieg des Konzerngewinns um +21,3 % auf 169,4 Mio. CHF.

Konzerngewinn

in Mio. CHF

Dieser Gewinnzuwachs ist umso bemerkenswerter, als dass aufgrund des sehr guten operativen Ergebnisses erneut hohe Reserven gebildet wurden (90,9 Mio. CHF), um die Eigenmittel weiter zu stärken und das künftige Wachstum finanzieren zu können. Die ausgewiesenen eigenen Mittel belaufen sich damit auf 4,2 Mrd. CHF (exkl. Konzerngewinn). Trotz der Erhöhung der Eigenmittel konnte die Eigenkapitalrentabilität innert Jahresfrist erneut deutlich gesteigert werden auf 6,1 % (Vorjahr 5,3 %).

Return on Equity

in %

#4: Bilanzqualität und Stabilität

Der Konzern richtet seine Bilanz an der Stabilität aus und steuert das Wachstum risikoorientiert. Der Rückgang der Bilanzsumme (-4,6 % auf 52,7 Mrd. CHF) und der Kundengelder (-9,4 % auf 28,3 Mrd. CHF) ist auf Stichtagseffekte im operativen Liquiditätsmanagement im Interbankenmarkt bzw. den opportunistischen Geldmarktgeschäften zurückzuführen. Das Wachstum des Konzerns spiegelt sich jedoch in den um +4,4 % gestiegenen Kundenausleihungen wider. Im Hypothekargeschäft konnte der Konzern um +5,2 % wachsen bzw. mit einem Anstieg der Hypothekarforderungen auf 33,2 Mrd. CHF weitere Marktanteile dazu gewinnen. Dieses Wachstum erfolgte ausschliesslich bei Gegenparteien mit hoher Bonität bzw. unter Berücksichtigung einer konservativen Tragbarkeit.

Hypothekarforderungen

in Mrd. CHF

Dank der risikoorientierten Kreditvergabe blieb die Qualität des Kreditportfolios unverändert hoch, wodurch 2023 Wertberichtigungen aufgelöst werden konnten.

Wertberichtigungen im Kreditportfolio

in %

Die Gesamtkapitalquote konnte dank des profitablen und risikobewussten Wachstums und der erneuten Äufnung der Reserven nochmals auf 18,7 % (Vorjahr 18,6 %) verbessert werden.

Gesamtkapitalquote

in %

Die Kapitalisierung übertrifft damit sowohl das strategische Ziel (>16,0 %) als auch die regulatorische Vorgabe (13,0 %, inkl. Antizyklischer Kapitalpuffer) deutlich.

#5: Sicherheit und Vertrauen

Die beiden internationalen Ratings des Stammhauses BKB von Fitch (AAA) bzw. S&P Global Ratings (AA+) sowie die stabile Konzernbilanz mit hohen Eigenmitteln schaffen Sicherheit und Vertrauen. Zudem hat Morningstar Sustainalytics die mit der Geschäftstätigkeit verbundenen ESG-Risiken (Environmental, Social und Governance) beurteilt und diese mit dem Prädikat «low risk» ausgezeichnet. Vor diesem Hintergrund konnte sich der Konzern BKB auch im letzten, insgesamt turbulenten Bankenjahr als «sicherer Hafen» etablieren. Die hohe Bonität und Solidität kommt dem Konzern nicht nur bei Privat- und Firmenkunden zugute, sondern vor allem auch im Geschäft mit Institutionellen Gegenparteien bzw. beim Zugang zu den Geld- und Kapitalmärkten.

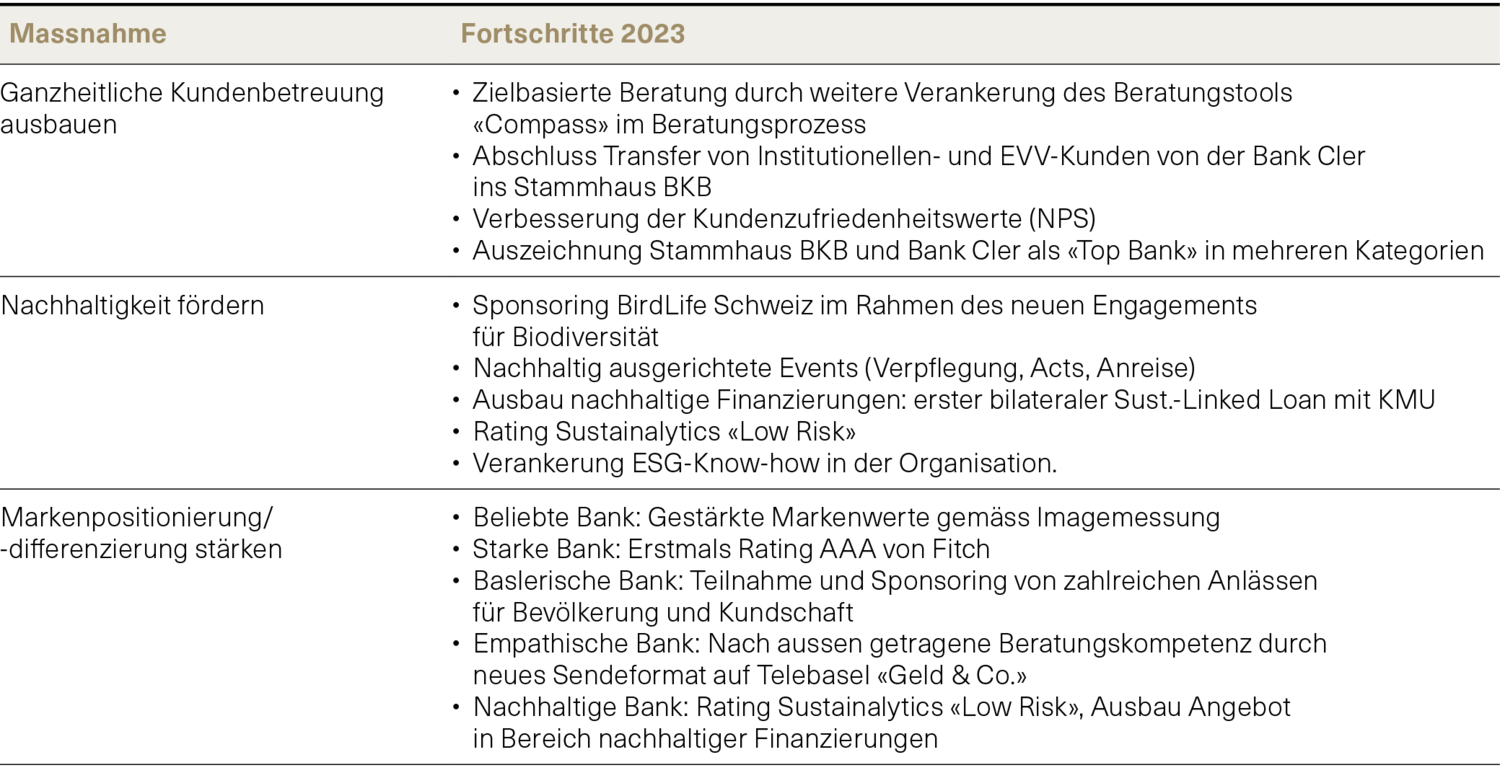

Qualitative Entwicklung: Konsequente und fokussierte Strategieumsetzung

Die Tatsache, dass der Konzern BKB auf ein erfolgreiches Jahr zurückblicken kann, spiegelt sich nicht nur in quantitativer Hinsicht wider, sondern dank der erfolgreichen Strategieumsetzung auch in qualitativer Hinsicht.

Erreichte Meilensteine im Jahr 2023

Dank einem konsequenten Vorgehen, konnten 2023 bei der Strategieumsetzung in verschiedenen Bereichen wiederum Meilensteine erreicht werden. Eine Auswahl der prägendsten Fortschritte, wird nachfolgend näher beschrieben.

Zukunftsfähiges Digital Banking

Im Frühjahr 2023 wurde nach zweijähriger Vorbereitung das Digital Banking termingerecht auf die neue Avaloq-Umgebung migriert. Die Herausforderungen, die sich auf Kundenseite in den ersten Wochen gezeigt haben, konnten durch ein dediziert einberufenes, interdisziplinäres Team im engen Austausch mit den Kundinnen und Kunden zeitnah gemeistert werden. In den vergangenen Monaten wurden interne Rückmeldungen und Kundenfeedbacks genutzt, um das Mobile- und E-Banking in mehreren Releases zu verbessern. Inzwischen stehen mehr Informationen und Funktionen zur Verfügung, wurde die Übersichtlichkeit verbessert und die Benutzerfreundlichkeit erhöht. Auch in den kommenden Monaten werden weitere Optimierungen umgesetzt, um das Digital Banking für die Kundschaft noch einfacher und besser zu machen.

Auszeichnungen als «Top Bank»

Das Vertrauen der Kundinnen und Kunden und die Sicherheit ihrer Einlagen sind essenziell für den Erfolg jeder Bank. Insofern wirkt ein gutes Image vertrauensbildend und ist unabdingbare Grundlage des Geschäftsmodells. Im November 2023 wurde das Stammhaus BKB wie auch die Bank Cler von den Kundinnen und Kunden erneut in verschiedenen Kategorien als «Top Bank» ausgezeichnet. Damit wurde das Ergebnis aus der jüngsten Image- und Markenmessung bestätigt, wonach das Stammhaus BKB in Bezug auf Stabilität, Verbundenheit mit der Region, Erfolg, Ökologie und gesellschaftliche Verantwortung die beste Reputation unter allen, in der Region tätigen Vergleichsbanken geniesst. Die Bank Cler hat in Bezug auf ihre transparente Beratung und Kundenzentriertheit auf dem ersten Rang abgeschnitten.

Spürbare Wirkung bei der Kundschaft

Um mit den Vorhaben und Projekten schneller und effektiver bei den Kundinnen und Kunden spürbare Wirkung zu entfalten, wird im Rahmen des «Wirkungsorientierten Arbeitens» (WOA) die bereichsübergreifende Zusammenarbeit neugestaltet. Bereits 2023 konnten auf allen Ebenen erste Erfahrungen gesammelt werden: Die Geschäftsleitung bei der Priorisierung und Steuerung der Vorhaben in den Geschäftskontexten, die interdisziplinären Teams bei der Umsetzung der Vorhaben und das Portfolio Management bei der Koordination dieser agilen Welt.

Letztlich können die verbesserten Lösungen und die Beratungskompetenz bei den Kundinnen und Kunden nur dann Wirkung entfalten, wenn das Bewusstsein dafür vorhanden ist, wie wichtig eine gewisse finanzielle Kompetenz für jede und jeden ist. Denn das finanzielle Wohlergehen ist nicht nur von externen Faktoren abhängig, sondern kann aktiv beeinflusst werden. Dazu müssen insbesondere zu existenziellen Fragen wie Vorsorge, Geldanlage oder Nachlassplanung rechtzeitig die Weichen gestellt werden. Mit dem neuen Wirtschaftsmagazin «Geld & Co.» möchte Telebasel gemeinsam mit Expertinnen und Experten der BKB das nötige Bewusstsein in der Bevölkerung schaffen. Gleichzeitig kann damit das Stammhaus seine umfassende Beratungskompetenz nach aussen tragen.

Engagement für Biodiversität

Das Stammhaus BKB setzt sich seit 2023 aktiv für den Erhalt der Biodiversität in Basel ein. Denn die schwindende Artenvielfalt bei Pflanzen und Tieren trifft die Menschen direkt: Städte heizen sich weiter auf, Nahrungsgrundlagen sind in Gefahr und Erholungsflächen verschwinden oder verlieren an Attraktivität. Aus diesem Grund ist das Stammhaus BKB mit der Naturschutzorganisation «BirdLife Schweiz» eine Kooperation eingegangen. Mit der Initiative «Basel blüht auf» setzen sie gemeinsam Massnahmen um, mit denen natürliche Lebensräume in der Stadt erhalten bzw. neue geschaffen werden sollen. So ist in einer ersten Aktion im Juni 2023 auf dem Meret Oppenheim Platz beim Bahnhof SBB temporär eine aus Wiesenziegeln bestehende, rund 600 Quadratmeter grosse Naturwiese entstanden. Seither blühen 3000 Wiesenziegel auf unzähligen Balkonen oder Vorgärten in der Stadt und Region. Weitere Massnahmen sind geplant, um Fassaden, Dächer und Freiflächen zu begrünen und die Bevölkerung für den Zusammenhang von Biodiversität und Klima zu sensibilisieren.

Neue Vergütungspolitik

Rating, Prozesse, Produkte, Image, Bilanz und Strategie führen erst mit den entsprechenden Humanressourcen zum Erfolg: Sie sind entscheidend für die Qualität der erbrachten Dienstleistungen sowie das Vertrauen und die Zufriedenheit der Kundinnen und Kunden. Deshalb basiert die Stärke des Konzerns vor allem auch auf seinen rund 1400 Mitarbeiterinnen und Mitarbeitern. Um die Attraktivität im Wettbewerb um qualifizierte Mitarbeiterinnen und Mitarbeiter auf Dauer zu sichern, hat der Konzern BKB in den letzten Jahren ein neues Vergütungsmodell erarbeitet und per 1. Januar 2024 eingeführt. Es beinhaltet zwei Kernelemente: Die Stärkung der Fachkarrieren und ein weitgehender Verzicht auf Boni. Beide Massnahmen dienen der langfristigen Ausrichtung der Entwicklung der BKB. Indem beim grössten Teil der Mitarbeitenden die bisher variable Vergütung in das Fixum integriert wird, werden einerseits die Anreize für kurzfristige Gewinnerzielung zugunsten von langfristigen Erfolgen reduziert. Andererseits werden durch die Erhöhung des versicherten Salärs eine stabile Vergütung sichergestellt und die berufliche Vorsorge für die Mitarbeitenden gestärkt.

Innovation im Emissionsgeschäft

Sechs Schweizer Geschäftsbanken arbeiten im Pilotprojekt «Helvetia III» der Schweizerischen Nationalbank (SNB) und der SIX Digital Exchange mit. Das Stammhaus BKB ist eine davon. Dank seiner langjährigen Erfahrung im Emissionsgeschäft konnte das Stammhaus im November 2023 als Lead Manager den Kanton Basel-Stadt dabei unterstützen, eine der ersten digitalen Schweizer-Franken-Anleihen auszugeben. Die Transaktion ist ein wegweisender Schritt für die Zukunft des digitalen Finanzwesens und unterstreicht die Innovations- und Transformationskraft der BKB im Emissionsgeschäft.

Veränderungen in der Geschäftsleitung

Anfang Dezember 2023 hat Andreas Ruesch, Leiter des Bereichs Vertrieb Privatkunden und stellvertretender CEO sowie stellvertretender Vorsitzender der Konzernleitung, die BKB verlassen, um seine berufliche Laufbahn ausserhalb des Konzerns fortzusetzen. Die Bereichsleitung wurde interimistisch an René Bürgisser, Abteilungsleiter Vertriebssteuerung, übergeben. Regula Berger, Bereichsleiterin Vertrieb kommerzielle Kunden, wurde zur stellvertretenden CEO und stellvertretenden Vorsitzenden der Konzernleitung ernannt.

Fortschritte in den strategischen Themenfeldern

Mit dem Abschluss von Kundentransfers von der Bank Cler zur BKB, dem Go-Live des neuen Digital Bankings und der neuen Vergütungspolitik wurden 2023 die ersten strategischen Grossprojekte erfolgreich abgeschlossen.

Nachfolgend wird dargelegt, welche Fortschritte in Bezug auf die verschiedenen, strategischen Themenfeldern im Berichtsjahr 2023 erreicht werden konnten.

#1: Kundschaft und Nachhaltigkeit im Zentrum

#2: Einfache Produkte, Prozesse und durchgehendes Kundenerlebnis

#3: Lernen als Organisation und wachsen durch Partnerschaften

Risikobericht

Grundsätze

Das Eingehen von Risiken gehört zur Geschäftstätigkeit als Bank. Ein aktives Management dieser Risiken ist für den Konzern BKB und die beiden Konzernbanken von zentraler Bedeutung. Der Bankrat des Stammhauses wie auch der Verwaltungsrat der Bank Cler haben deshalb auf Antrag des Risikoausschusses betreffend gruppenweites Risikomanagement das «Reglement zum Risikomanagement (Konzern und Konzernfinanzgesellschaften)» erlassen. Es umfasst insbesondere die Risikoorganisation sowie die Methoden und Prozesse, die der Festlegung von Risikosteuerungsmassnahmen und der Identifikation, Messung, Bewirtschaftung, Überwachung und Berichterstattung von Risiken dienen.

In der Risikotoleranz werden die quantitativen und qualitativen Überlegungen hinsichtlich der wesentlichen Risiken festgehalten, die der Konzern oder eine Konzernbank zur Erreichung der strategischen Geschäftsziele sowie in Anbetracht der Kapital- und Liquiditätsplanung einzugehen bereit ist. Die allgemeine Risikotoleranz kann spezifiziert werden nach:

- Risikokategorien: Gruppen-, Markt-, Kredit- und Liquiditätsrisiken sowie operationelle Risiken;

- Risikotypen: Verluste gemäss Erfolgsrechnung, Expected Loss, Value at Risk, Expected Shortfall, Stresstestergebnisse, Nominalwerte und Key-Risk-Indikatoren;

- Risikoebenen: spezifische Teilportfolios (z. B. für unterschiedliche Arten von Gegenparteien), Exception-to-Policy-Geschäfte.

Der Bankrat des Stammhauses und der Verwaltungsrat der Bank Cler legen die Risikotoleranz in der jeweiligen Risikotoleranz-Vorgabe für den Konzern und das Stammhaus bzw. für die Bank Cler für ein Geschäftsjahr im Voraus fest. Damit definieren sie die Grenzen, innerhalb derer Risiken eingegangen werden dürfen, damit deren Funktions- und Überlebensfähigkeit sichergestellt sind. Zudem werden mit der Risikotoleranz-Vorgabe die Bezugsgrössen für die Risikoberichtserstattung vorgegeben.

Risikomanagement im Konzern BKB

Oberleitungsorgane: Bankrat der BKB und Verwaltungsrat der Bank Cler

Als oberstes Aufsichtsorgan des Konzerns ist der Bankrat des Stammhauses in regulatorischer Hinsicht dafür zuständig, dass die mit der Geschäftstätigkeit verbundenen Risiken angemessen erfasst, begrenzt und überwacht werden und dass die Liquiditäts-, Eigenmittel- und Risikoverteilungsvorschriften eingehalten sind. Der Bankrat definiert die Risikostrategie, überwacht das Risikomanagement und erlässt auf Antrag des Konzern-Risikoausschusses die strategischen und organisatorischen Grundlagen für den Konzern. Dazu gehören insbesondere das Reglement zum Risikomanagement, die Risikotoleranz-Vorgabe für den Konzern, das Reglement Compliance-Funktion und alle weiteren, gemäss einschlägigen Regularien durch den Bankrat zu erlassenden bzw. zu genehmigenden Grundlagendokumente. In den beiden Konzernbanken sind der Bankrat der BKB und der Verwaltungsrat der Bank Cler als oberste Aufsichtsorgane dafür zuständig, dass nach Massgabe der konzernweiten Grundsätze die Risiken angemessen erfasst, begrenzt und überwacht sind bzw. die Liquiditäts-, Eigenmittel- und Risikoverteilungsvorschriften eingehalten werden. Die beiden Oberleitungsgremien erlassen dazu jeweils eine eigene, vom Konzern-Risikoausschuss vorgeschlagene Risikotoleranz-Vorgabe. Damit geben sie den beiden Geschäftsleitungen die Ziele und Grenzen bei der Risikonahme und der Risikobewirtschaftung vor. Das zuständige Oberleitungsorgan wird quartalsweise über die wichtigsten Entwicklungen der finanziellen Risiken im Konzern und in der jeweiligen Bank orientiert. Es beurteilt jährlich in einer Gesamtsicht die Risiken der Bank. Diese Beurteilung hat der Bankrat des Stammhauses am 30. Januar 2024 und der Verwaltungsrat der Bank Cler am 1. Februar 2024 vorgenommen.

Risikoausschüsse

Der Risikoausschuss des Stammhauses nimmt gleichzeitig die Aufgaben als Konzern-Risikoausschuss wahr. Die Bank Cler unterhält einen hiervon separaten Risikoausschuss. Die Risikoausschüsse nehmen quartalsweise vertiefte Reportings zum Kreditportfolio, zum Bankenportfolio, zur Marktrisiko-, Liquiditäts- und Eigenmittelsituation, zum operationellen Risiko sowie situativ Berichte über spezielle Vorkommnisse mit Auswirkungen auf die Risikolage der jeweiligen Bank entgegen. Sie berichten dem zuständigen Oberleitungsorgan regelmässig über ihre Erkenntnisse und informieren insbesondere den jeweiligen Prüfungsausschuss bei einer wesentlichen Änderung des Risikoprofils. Dadurch unterstützen sie das jeweilige Oberleitungsorgan in der Wahrnehmung seiner Pflicht zur Oberaufsicht über die Geschäftstätigkeit der jeweiligen Konzernbank und des Konzerns.

Für weitergehende Informationen zum Risikomanagement im Konzern BKB wird auf den Berichtsteil «Erläuterungen zum Risikomanagement» verwiesen.

Risikobeurteilung – Top Risiken

Die Risikosituation für den Konzern und die beiden Konzernbanken ist im Vergleich zum Vorjahr insgesamt stabil geblieben.

Die makroökonomischen Entwicklungen werden auf globaler Ebene genau beobachtet. Der Krieg in der Ukraine und das Aufflammen des Konfliktes in Nahost haben weltweit spürbare Auswirkungen. Die beiden Konzernbanken sind durch ihr Geschäftsmodell und den Fokus auf den Schweizer bzw. Basler Wirtschaftsraum grösstenteils nur indirekt betroffen.

Die Inflation und die zukünftigen Zinserwartungen, die sich aus der Politik der Zentralbanken ergeben, stellen ein zentrales Risiko dar. Die Verknappung der Liquidität durch die restriktivere Geldpolitik der Zentralbanken werden mittelfristig als wichtige Herausforderung für alle Finanzdienstleister gesehen. Diese damit verbundenen Risiken werden durch Zinsrisiko- und Liquiditätsmanagementvorgaben adressiert.

Cyber- und Informationssicherheitsrisiken sind eine permanente und tendenziell zunehmende Bedrohung. Die Angriffe privater oder halbstaatlicher Akteure werden immer sophistizierter, was zu Unterbrüchen des Geschäfts oder dem Verlust von Daten führen könnte.

Der Umgang mit neuen Technologien, wie z.B. künstlicher Intelligenz bzw. maschinellem Lernen, stellt den Konzern einerseits vor neue Herausforderungen. Gleichzeitig bergen die damit verbundenen Möglichkeiten auch Chancen. Die Entwicklungen werden aktiv verfolgt und die Opportunitäten geprüft.

Im strategischen Talentmanagement herrscht weiterhin eine relative Knappheit an Fachkräften auf dem Schweizer Arbeitsmarkt. Beide Konzernbanken bieten moderne Arbeits- und Organisationsformen, die bei den Mitarbeitenden an Relevanz gewonnen haben und ein wichtiges Kriterium für die Arbeitgeberattraktivität sind. Per 1. Januar 2024 wurde konzernweit ein attraktives und zeitgemässes Vergütungsmodell in Kraft gesetzt, mit dem Fachkarrieren gefördert und spannende Entwicklungswege ermöglicht werden.

Der Konzern ist steigenden und sich ändernden regulatorischen und gesetzlichen Vorgaben ausgesetzt. Das Management des Projektportfolios ist zentral, damit regulatorische oder gesetzliche Vorschriften zeitnah umgesetzt werden.

Die Risiken, die sich aus dem Klimawandel ergeben und das Management von Risiken aus nicht-finanziellen Belangen werden im Konzern als Risikothema mit hoher Dringlichkeit behandelt.

Quantitative Informationen zum Risikoprofil und zum Kreditrisiko

In den folgenden Abschnitten werden Informationen zum Risikoprofil des Konzerns und zum Kreditrisiko dargestellt. Das Kreditrisiko wird im Konzern mit einem internen Modell gesteuert und überwacht. Für weiterführende Informationen zur Risikoexposition in den übrigen Risikokategorien, insbesondere beim Marktrisiko, wird auf das Kapitel «Offenlegung» verwiesen.

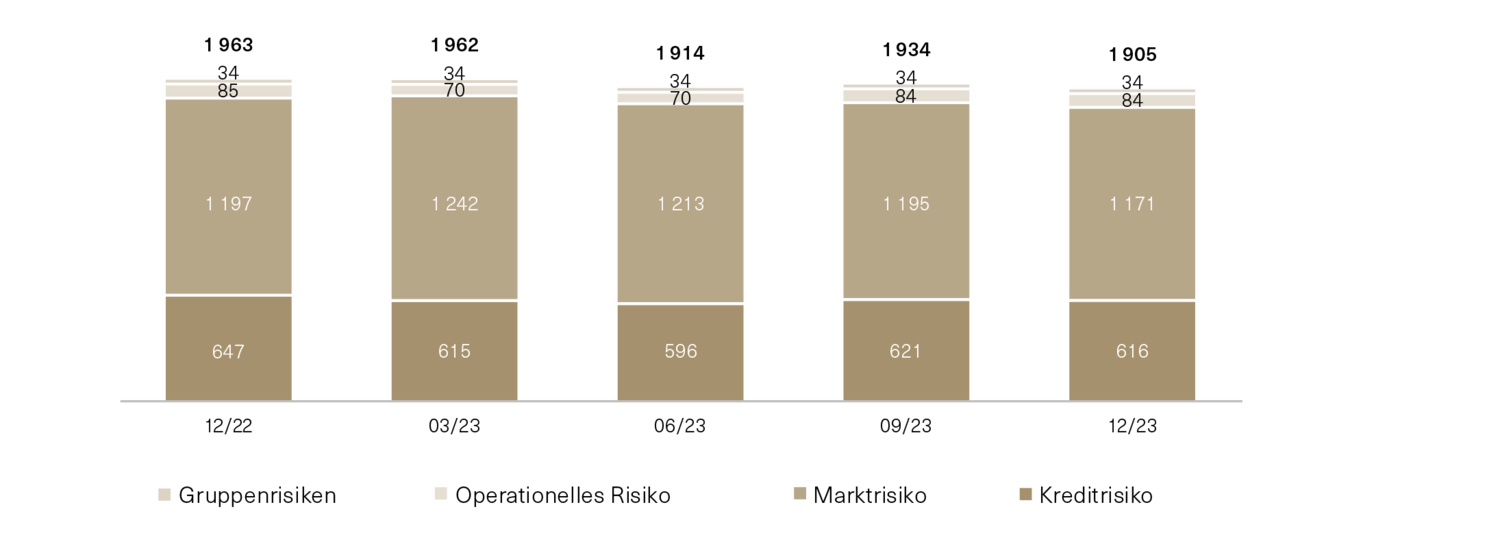

Risikoprofil nach wesentlichen Risikoarten im Verlauf des Jahres 2023

(in Mio. CHF)

Kreditrisiko

Der Konzern BKB beurteilt das Kreditrisiko auf der Basis der Kundenbonität unter Berücksichtigung allfälliger Sicherheiten. Die Bonität der kommerziellen Kunden wird durch das Ratingsystem CreditMaster der Firma RSN Risk Solution Network AG ermittelt und mit einer Einschätzung von Markt und Management ergänzt. Sofern öffentliche Ratings von S&P Global Ratings, Moody’s oder Fitch vorhanden sind, werden grundsätzlich diese verwendet. Es bestehen drei kundenfokussierte Ratingtools für Unternehmenskunden, für Gewerbekunden und für Immobiliengesellschaften. Auf der Grundlage eines Datenpools, der zurzeit die Kreditdaten von 16 Banken enthält, bestehen laufende Validierungs- und Verbesserungsprozesse. Eine grosse Herausforderung stellen insbesondere die Homogenität und die Qualität der Daten im Pool dar. Sie wird durch Richtlinien gesichert, welche gemeinsam von allen 16 Banken erarbeitetet wurden. Die Kreditengagements gegenüber Firmenkunden umfassen alle Positionen, die nicht aus Handelsgeschäften (Derivate, LgZ-Geschäfte) und Wertschriften stammen. Zudem sind alle Kundinnen und Kunden, die Banken oder private Haushalte sind, in dieser Übersicht ausgeschlossen.

Das Portfolio umfasst 18 Mrd. CHF, mit einem Blankoanteil von 16,4 %. Die Ratingklassen des Konzerns lassen sich den Ratings von Moody’s und S&P Global Ratings zuordnen.

Ratingklassen

|

Ratingklasse Konzern BKB |

Ratingklasse Moody’s |

Ratingklasse S&P Global Ratings |

|

R01 |

Aaa bis Aa3 |

AAA bis AA– |

|

R02 |

A1 |

A+ |

|

R03 |

A2 bis A3 |

A bis A– |

|

R04 |

Baa1 bis Baa3 |

BBB+ bis BBB– |

|

R05 |

Ba1 bis Ba3 |

BB+ bis BB– |

|

R06 |

B1 |

B+ |

|

R07 |

B2 |

B |

|

R08 |

B3 |

B– |

|

R09 |

Caa1 bis Caa3 |

CCC+ bis CCC– |

|

R10 |

Ca bis C |

CC bis C |

|

R11 |

D |

D |

|

R12 |

D |

D |

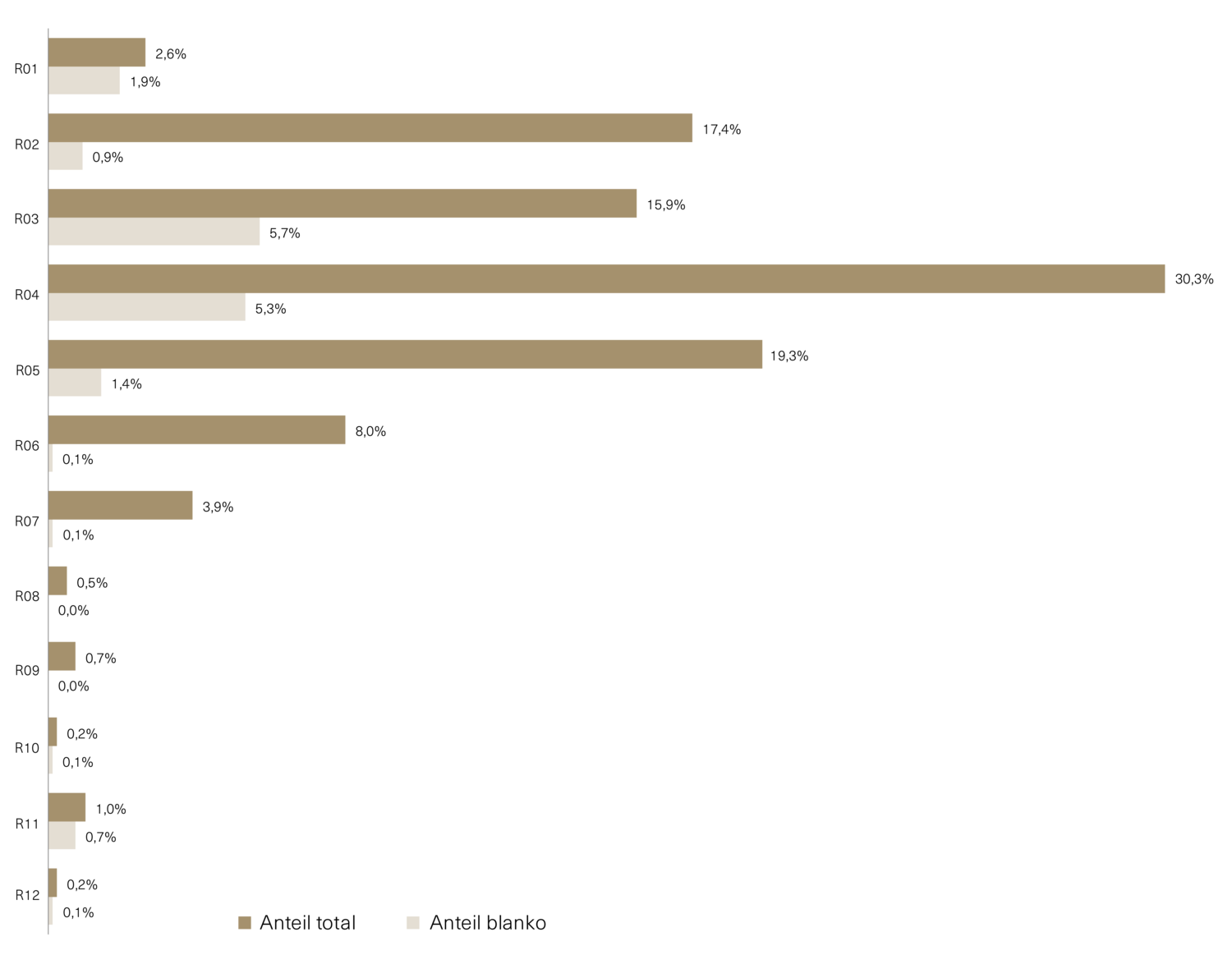

Die nachfolgenden Grafiken stellen das Firmenkunden-Portfolio des Konzerns dar. Die bestehenden Wertberichtigungen sind nicht eliminiert. In den Ratingklassen R11 und R12 sind mindestens die Blankoanteile wertberichtigt.

Kreditengagements Firmenkunden nach Ratingklasse

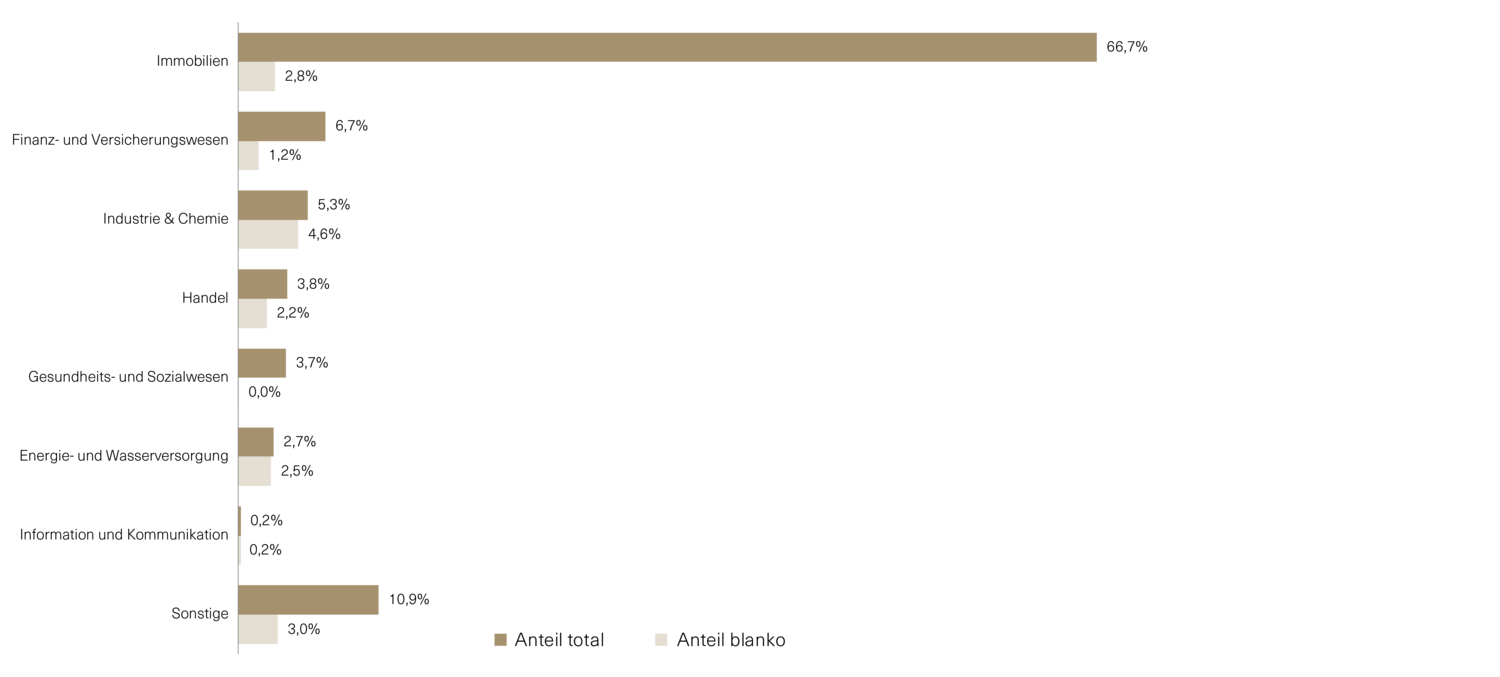

Für Blanko-Kreditengagements wird einerseits eine gute Bonität angestrebt und andererseits eine Diversifikation über die verschiedenen Branchen hinweg. Dazu kommt die Vereinbarung robuster Kreditstrukturen, die den Ansprüchen der beiden Konzernbanken eine angemessene Priorität sichern.

Kreditengagements Firmenkunden nach Branche

Im Interbankengeschäft verwendet der Konzern BKB die Ratings von S&P Global Ratings, Moody’s und Fitch sowie der Zürcher Kantonalbank. Zusätzlich wird die Entwicklung der Creditspreads aktiv verfolgt.

Engagements gegenüber Privatpersonen werden fast ausschliesslich gegen Deckung (meistens Hypotheken) eingegangen. Das Rating dieser Kundinnen und Kunden erfolgt weitgehend auf der Basis von internen Experten- und Scoringmodellen, insbesondere auf Belehnungs- und Tragbarkeitsberechnungen. Bei den Belehnungssätzen der Sicherheiten gelten die banküblichen Standards. Jeder Belehnung im Grundpfandkreditgeschäft liegt eine aktuelle Bewertung zugrunde. Bewertungen erfolgen immer in Abhängigkeit von der jeweiligen Objektnutzung. Bei schlechter Bonität wird auf den Liquidationswert der Sicherheiten abgestellt. Die maximal mögliche Finanzierung wird durch die bankintern gültigen Belehnungssätze sowie durch die Tragbarkeit bestimmt. Je nach Risiko werden Amortisationen festgelegt.

Ausblick 2024

Nach dem erfolgreichen letzten Jahr bzw. der Erreichung von allen fünf strategischen KPI in Bezug auf Profitabilität, Sicherheit und Bilanzqualität werden im laufenden Jahr im Konzern BKB vier Themen prioritär angegangen. Dies mit der Ambition, die Zielerreichung in der zweiten Strategiehälfte weiter zu verbessern.

- Das profitable Wachstum soll gezielt fortgesetzt werden. Angesichts des verstärkten Preiswettbewerbs wird es wichtig sein, die Zielmargen durchsetzen zu können. Dazu sind zwei Faktoren zentral: Einerseits die Empathie für die Kundinnen und Kunden und die hohe Qualität in der Beratung bzw. bei den Prozessen.

- Das Bilanzmanagement gewinnt an Bedeutung. Denn die Kapitalstärke und Refinanzierung sind zentrale Voraussetzungen dafür, dass die weiteren Wachstumsambitionen wahrgenommen werden können.

- Zwei Kernprozesse – das Onboarding und die Finanzierung – werden vereinfacht und damit auf ein neues Level gebracht. Damit wird die Effizienz weiter erhöht und der Komfort für die Kundinnen und Kunden verbessert.

- Das Wirkungsorientierte Arbeiten – WOA – wird weiter verankert im Konzern. Durch diese vernetzte, schlanke und agile Form der interdisziplinären Zusammenarbeit werden Veränderungen nicht nur schneller umgesetzt, sondern können bei der Kundschaft auch rascher Wirkung erzielen. Damit verbunden ist der Anspruch, dass künftig nur solche Lösungen umgesetzt werden, die einem effektiven Kundenbedürfnis entsprechen bzw. für die Kundschaft relevant sind.

Basil Heeb, CEO der BKB und Vorsitzender der Konzernleitung, ist zuversichtlich für das Jahr 2024:

«Das Stammhaus BKB kann in diesem Jahr sein 125-jähriges Bestehen feiern und präsentiert sich heute solider denn je. Auch wenn sich die durch die Zinswende stimulierte Ertragsdynamik im Verlauf des Jahres 2024 vermutlich abschwächen wird und das Zinsumfeld anspruchsvoll bleibt, verfügt der Konzern über eine langfristig stabile Erfolgsbasis. Mit neuen strategischen Akzenten wollen wir 2024 die Zielerreichung in den beiden kommenden Jahren bis zum Ende der Strategieperiode weiter verbessern.»