Relevanz und Wirkungen

(GRI 3-3 a. und b.)

Die systematische Berücksichtigung von Nachhaltigkeitsaspekten im Kerngeschäft und die Aufklärung und Sensibilisierung der Kundinnen und Kunden sind die grössten direkten Hebel eines Finanzdienstleisters, um die nachhaltige Entwicklung zu fördern. Würde das Stammhaus BKB bei ihren Kreditvergaben keine Nachhaltigkeitskriterien prüfen und beispielsweise einen Firmenkredit an einen Maschinenbauer für Spezialmaschinen im Bergbau vergeben, so würde die Bank indirekt zum Abbau von Kohle und zu hohen, schädlichen Treibhausgasemissionen beitragen.

Umgekehrt kann das Angebot nachhaltiger Produkte und Dienstleistungen durch den Konzern BKB positive Auswirkungen auf Umwelt und Gesellschaft haben. Das Angebot von Anlageprodukten, die in Wertschriften mit einem überdurchschnittlichen ESG-Rating investieren, dient den Kundinnen und Kunden. Die Kreditvergabe an Unternehmen mit nachhaltigem Geschäftsmodell oder die Finanzierung von Projekten für die Erzeugung erneuerbarer Energien ermöglichen unternehmerische Chancen für die Unternehmenskunden ebenso wie für die Bank und leisten gleichzeitig einen Beitrag für die nachhaltige Entwicklung in der Region.

Mit dem stetigen quantitativen und qualitativen Ausbau seines Angebots an nachhaltigen Produkten und Dienstleistungen entspricht der Konzern BKB einem steigenden Bedürfnis und einer wachsenden Nachfrage der Kundinnen und Kunden der beiden Konzernbanken. Dies ermöglicht es den beiden Banken, neue Kundinnen und Kunden zu gewinnen und bestehende zu binden und damit ihren geschäftlichen Erfolg zu steigern. Gleichzeitig stärkt der Konzern seine Reputation.

Ziele

(GRI 3-3 e.)

Die Verankerung der Nachhaltigkeit im Kerngeschäft stärken:

- Kontinuierlich die Palette an nachhaltigen Finanzprodukten und -dienstleistungen erweitern.

- ESG-Kriterien in der Anlagepolitik stärker verankern.

- Systematisch ESG-Kriterien gemäss den Selbstregulierungen der SBVg in der Anlageberatung und in der Beratung von privaten Immobilienkunden verankern.

- Regelmässig die Kundinnen und Kunden für das Thema nachhaltige Finanzprodukte und -dienstleistungen sensibilisieren.

Das nachhaltige Kreditgeschäft der BKB in den kommenden Jahren ausbauen:

- ESG-Aspekte als Kriterium für die Kreditportfoliosteuerung nutzen.

- Besonderen Fokus auf nachhaltige Finanzierungen, beispielsweise in der Energiewirtschaft, legen.

- Die Kreditlinien von nachhaltigen Finanzierungen steigern.

Übergeordnete Herangehensweise

(GRI 3-3 c. und d.)

Der Lebenszyklus der vom Konzern BKB angebotenen Produkte und Dienstleistungen wird nach einem standardisierten Prozess gesteuert. Bei der Einführung neuer Produkte, bei der Anpassung des bestehenden Angebots oder beim Entscheid, ein Angebot zu beenden, werden jeweils folgende Prozessschritte durchlaufen:

- Alle Vorhaben werden auf die Bedürfnisse der Kundinnen und Kunden der verschiedenen Geschäftsfelder im Konzern BKB abgestimmt. Gleichzeitig wird geprüft, ob die Vorhaben einen Beitrag zum Erreichen der strategischen Ziele des Konzerns BKB leisten, so beispielsweise zum Ziel, die Nachhaltigkeit der Produkte zu stärken resp. zum Ziel, in allen Bereichen mindestens über ein nachhaltiges Angebot zu verfügen.

- Alle Vorhaben werden dann in den Projektmanagementprozess des Konzerns BKB integriert, der das Vorgehen bei der Erarbeitung neuer oder bei der Anpassung bestehender Produkte und Dienstleistungen standardisiert.

- Am Schluss des Prozesses wird die Markteinführung eines Produkts oder einer Dienstleistung bzw. die Eliminierung oder Anpassung eines bestehenden Angebots durch das Geschäftskontext-Board Produkte und Kanäle des Konzerns BKB bewilligt. Im Geschäftskontext-Board sind insgesamt acht Personen aus jeweils unterschiedlichen Bereichen vertreten und es wird vom Abteilungsleiter Produkt- und Kanalmanagement geleitet.

Mit diesem konsequenten Vorgehen und der systematischen und frühzeitigen Einbindung aller relevanten Fachbereiche sollen die Effizienz laufend gesteigert, Marktchancen genutzt und allfällige Markt- und Nachhaltigkeitsrisiken reduziert werden.

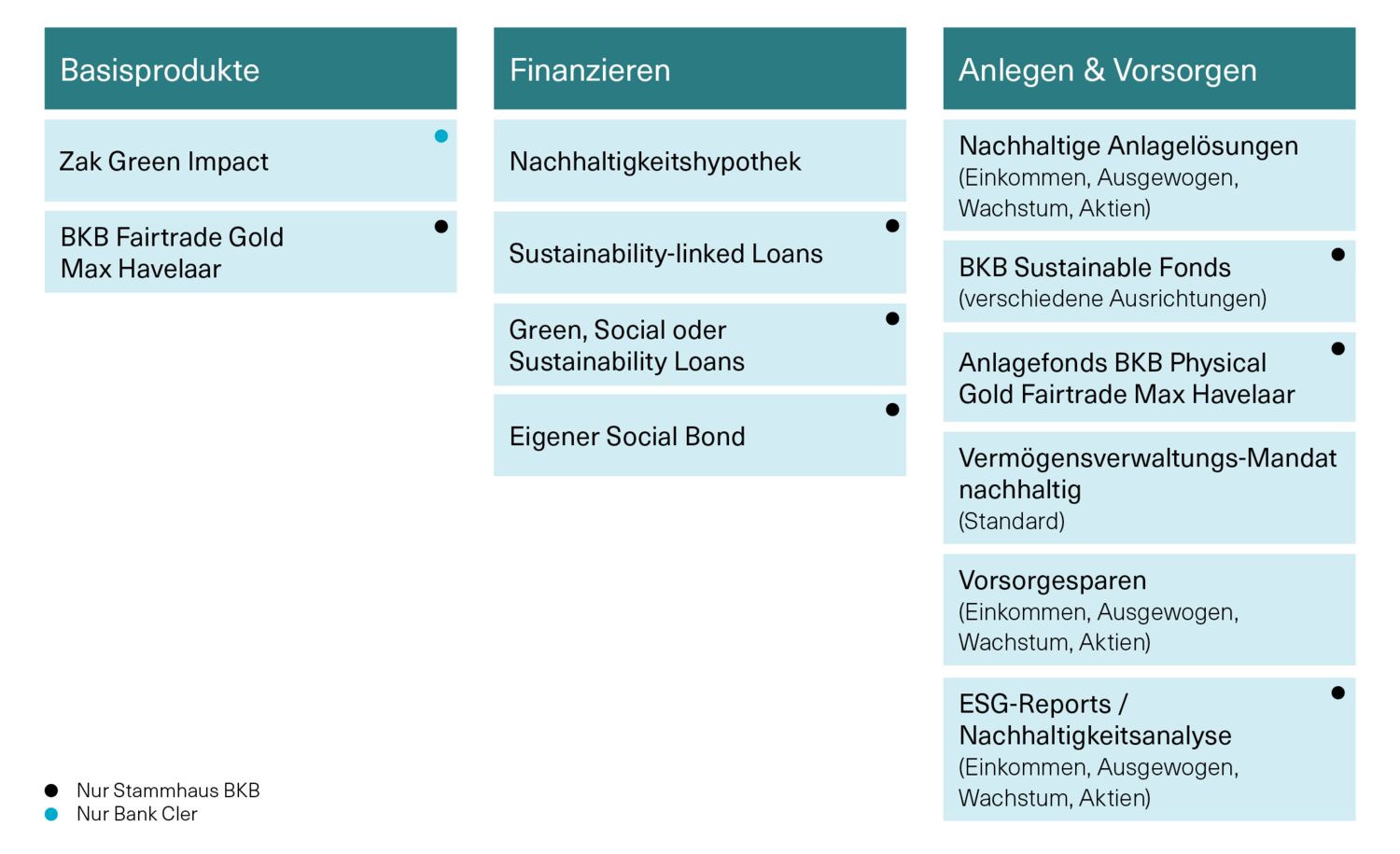

Nachhaltige Produkte und Dienstleistungen des Konzerns BKB

Basisprodukte

(GRI 3-3 c. bis f., G4 FS7, G4 FS8)

Zak Green Impact

Zak, das einfache und übersichtliche Neobanking-Angebot der Bank Cler, ist in der Grundversion kostenlos. Auf Wunsch können Kundinnen und Kunden gegen einen Aufpreis das Modell Zak Plus wählen und damit im Rahmen von Zak Green Impact ein Klimaschutzprojekt unterstützen. Für jeden Franken, den Zak Plus-Nutzerinnen und -Nutzer mit ihrer Zak Visa Debitkarte ausgeben, investiert die Bank Cler 0,2 Rappen in ein Klimaschutzprojekt.

2023 wurde die nachhaltige Landwirtschaft in der Schweiz und in Deutschland durch den Aufbau von Humusschichten auf landwirtschaftlich genutzten Flächen unterstützt. Insgesamt wurden seit der Lancierung von Zak Green Impact bis Mitte des Jahres 2023 rund 2000 Tonnen CO₂ kompensiert, was 975 Economy Class Flügen von Zürich nach New York und zurück entspricht.

Für die Auswahl des Klimaschutzprojektes 2024 wird, wie in den Vorjahren auch, eine Abstimmung unter den Nutzerinnen und Nutzern durchgeführt. Die Zak-User können zwischen zwei möglichen Klimaschutzprojekten abstimmen. Zur Wahl stehen entweder die Förderung von Biogasanlagen auf Schweizer Bauernhöfen oder aber (wie im 2023) die Unterstützung nachhaltiger Landwirtschaft in der Schweiz und Deutschland beim Wiederaufbau von Humusschichten.

BKB Fairtrade-Gold Max Havelaar

Kundinnen und Kunden, die physisches Gold kaufen möchten, bietet das Stammhaus BKB in Zusammenarbeit mit Max Havelaar fair gehandeltes, zertifiziertes Edelmetall. Weitere Informationen siehe Abschnitt Menschenrechte im Edelmetall-Geschäft.

Anlegen und Vorsorgen

(GRI 3-3 c. bis f.)

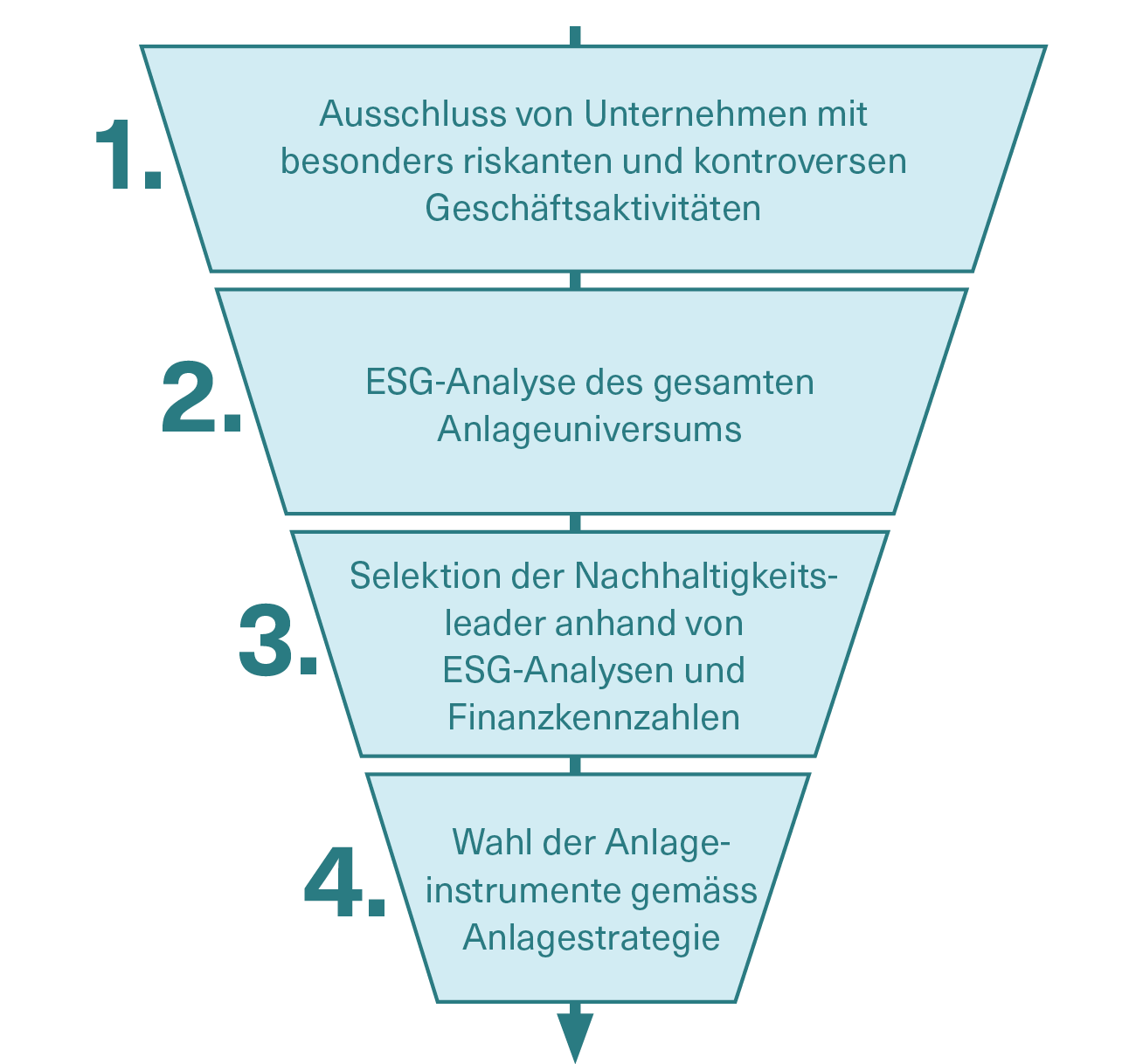

Herangehensweise: ESG-Anlageprozess

Im Rahmen seiner nachhaltigen Geldanlagen verfolgt der Konzern BKB einen strukturierten Anlageprozess, der zusätzlich zur Finanzmarktanalyse auf Ausschlusskriterien und eine Titelselektion gemäss Best-in-Class auf der Basis von ESG-Kriterien setzt. Dies gilt grundsätzlich sowohl für die vom Konzern BKB selbst konstruierten Anlagegefässe als auch für die berücksichtigten Anlageprodukte von Drittanbietern.

In einem ersten Schritt werden Ausschlusskriterien1 angewendet. Sie gewährleisten, dass kritische Branchen wie z.B. die Atom- und Rüstungsindustrie nicht ins Anlageportfolio gelangen (siehe Grafik). In einem zweiten Schritt erfolgt die Titelselektion gemäss Best-in-Class. Dabei werden ESG-Analysen beziehungsweise die daraus resultierenden ESG-Ratings von MSCI verwendet. Daraus ergeben sich branchenspezifische Ranglisten, die es ermöglichen, jene Unternehmen zu identifizieren, die im Vergleich zu ihren Mitbewerbern tiefere ESG-Risiken aufweisen oder diese besser managen. Anhand dieser Ranglisten werden ESG-optimierte Anlageportfolios kreiert.

1 Diese Ausschlusskriterien gelten nur für den ESG-Anlageprozess und sind umfassender als die Ausschlüsse im Rahmen der Richtlinien zu kontroversen Umwelt- und Sozialthemen. Die Richtlinien zu kontroversen Umwelt- und Sozialthemen gelten für die Kreditvergabe an kommerzielle Kunden, die Vermögensverwaltung (nach ESG und konventionell) sowie die bankeigenen Investitionen/Handelsbücher des Konzerns BKB.

Weiterführende Details bezüglich des nachhaltigen Anlageansatzes finden sich auf unserer Webseite.

Vierstufiges Auswahlverfahren für nachhaltiges Anlegen

Aktuelle Entwicklungen und Zahlen

Der Konzern BKB verfolgt das strategische Ziel, die nachhaltigen Anlagen in der Organisation weiterzuentwickeln und zu verankern. Zur Stärkung der Aufbauorganisation wurde im Berichtsjahr innerhalb des Asset Managements der «Fachausschuss Nachhaltiges Anlegen» etabliert. Der Ausschuss setzt sich zusammen aus dem CIO/Leiter Asset Management, Mitgliedern des Investment Commitees, einem Vertreter der Fachstelle Nachhaltigkeit, der Fachspezialistin Nachhaltigkeit Vertrieb kommerzielle Kunden sowie ad hoc benannten Fachreferenten beziehungsweise Fachspezialisten. Im Fokus steht die Beobachtung des Markts für nachhaltige Geldanlagen und der entsprechenden regulatorischen Entwicklungen, die Weiterentwicklung und Umsetzung des nachhaltigen Anlageansatzes sowie der damit einhergehenden ESG-Anforderungen. Formell verankert wurde die neue Governancestruktur in der internen Weisung «Anlagepolitik».

Um künftig die Beratungsleistungen im Anlage- und Vorsorgegeschäft im Sinne der Selbstregulierung der Schweizerischen Bankiervereinigung zu erbringen, hat der Konzern BKB verschiedene Anpassungen zum Einbezug der ESG-Präferenzen und ESG-Risiken bei der Anlageberatung und Vermögensverwaltung vorgenommen. Weitergehende Informationen siehe Abschnitt Transparenz und Beratung.

Ein weiteres Handlungsfeld im Rahmen des Anlageprozesses ist die Erhöhung der Transparenz und das Einhalten von Offenlegungsanforderungen in Form von Reportings. Der Konzern BKB folgt der Empfehlung des Bundesrats in Bezug auf die Einführung der Swiss Climate Scores (SCS).

Die SCS spiegeln nicht nur die gegenwärtige Situation von globalen Unternehmen im Finanzprodukt oder Portfolio, sondern zeigen auf, wo diese Unternehmen hinsichtlich globaler Klimaziele (Netto-Null-Zielsetzung per 2050) stehen. Das definierte Set an Kriterien der SCS soll den Anlegern aussagekräftige und vergleichbare Informationen zu den verschiedenen Anlageprodukten liefern. Der Konzern BKB wird 2024 die SCS als eigenständiger Report auf Produktebene lancieren und die SCS-Kriterien ins institutionelle ESG-Kundenreporting integrieren.

Im August 2023 ist das Stammhaus BKB der Asset Management Association Switzerland (AMAS) beigetreten. Damit ist es dem Stammhaus BKB als breit aufgestelltem Asset Manager nun möglich, unmittelbar an den Verbandsaktivitäten teilzuhaben und mitzuwirken. Gemäss den Anforderungen der «Selbstregulierung zu Transparenz und Offenlegung bei Kollektivvermögen mit Nachhaltigkeitsbezug vom 26. September 2022» der AMAS wird der Konzern BKB zudem ein Nachhaltigkeitsreporting aufsetzen, in dem die angewendeten Nachhaltigkeitsansätze als auch relevante Metriken und ESG-Kennzahlen beschrieben werden. Die Lancierung ist auch hier im Laufe des Jahres 2024 geplant.

Das Angebot an nachhaltigen Anlageprodukten des Konzerns BKB wurde im Verlauf des Jahres 2023 nochmals erweitert: Die Palette an BKB Sustainable Fonds wurde um das Teilvermögen «Global Corporate Bonds» ergänzt. Die Nachfrage nach den nachhaltigen Anlageprodukten entwickelte sich auch im schwierigen Anlagejahr 2023 weiterhin erfreulich: Seit der Lancierung im Jahr 2017 verzeichnen die nachhaltigen Anlageprodukte (Anlagelösung Nachhaltig mit den Strategien «Einkommen», «Ausgewogen», «Wachstum», «Aktien» sowie die BKB Sustainable Fonds) ein hohes Volumenwachstum.

Nachhaltige Anlagen des Konzerns BKB (G4 FS11)

|

|

|

31.12.2023 |

31.12.2022 |

|

Anlagegeschäft |

|

|

|

|

Anlagevolumen nachhaltiger Vermögensverwaltungsmandate |

in Mio. CHF |

456,7 |

438,6 |

|

Anteil nachhaltiger Vermögensverwaltungsmandate 1 |

in % |

11,1 |

9,7 |

|

Volumen nachhaltiger Anlagefonds 2 |

in Mio. CHF |

2 886,2 |

2 261,8 |

|

Anteil nachhaltiger Anlagefonds am gesamten Fondsvolumen 3 |

in % |

33,4 |

27,0 |

|

Volumen nachhaltiger Anlagelösungen |

in Mio. CHF |

1 742,2 |

1 465,6 |

|

Anteil nachhaltiger Anlagelösungen am Gesamtvolumen Anlagelösung |

in % |

57,8 |

53,3 |

1 Der Anteil nachhaltiger Vermögensverwaltungsmandate wurde für beide Jahre neu anhand des Volumens und nicht mehr wie bisher anhand der Anzahl Mandate berechnet.

2 Anlagefonds in Vermögensverwaltungsmandaten und Depots.

3 Für die Berechnung des Anteils nachhaltiger Anlagefonds wurde neu für beide Jahre die nicht kategorisierbaren Fonds in die Grundgesamtheit miteingerechnet.

Ausblick

Im 2024 bleibt die operative Implementierung der Selbstregulierungen ein Schwerpunkt. Die angestossenen Arbeiten im Bereich Reporting, Transparenz und ESG-Governance werden 2024 weitergeführt. Ausserdem bleibt die strategische Weiterentwicklung des nachhaltigen Anlegens auf der Agenda. In diesem Kontext ist beispielsweise die Prüfung der Umsetzung eines Active-Ownership-Ansatzes geplant.

Finanzieren

(GRI 3-3 c. bis f.)

Die Kreditvergabe gehört zum Kerngeschäft einer Bank. Durch das Kreditgeschäft kann das Stammhaus BKB Firmen und Privatkunden in ihren Investitionsvorhaben unterstützen und die notwendigen finanziellen Mittel zur Verfügung stellen. In der Vergangenheit hat der Konzern BKB Nachhaltigkeitskriterien im Kreditgeschäft primär mit der Anwendung der Richtlinie zu kontroversen Umwelt- und Sozialthemen berücksichtigt. Keine Kredite wurden (und werden) entsprechend an Unternehmen mit Geschäftstätigkeiten vergeben, die als gesellschaftlich kritisch erachtet werden oder einer nachhaltigen Entwicklung zuwiderlaufen.

Seit dem Jahr 2022 richtet das Stammhaus BKB das Finanzierungsgeschäft von Firmen und Projekten stärker auf eine positive Wirkung und die Transformation zu einer nachhaltigen Wirtschaft aus. Beispielsweise sind mit Blick auf die Klimakrise und die anstehende Energiewende in der Schweiz substanzielle Investitionen für den Ausbau erneuerbarer Energien erforderlich. In kurzer Zeit konnte sich das Stammhaus BKB hier in der Region Basel eine führende Stellung erarbeiten. Auch im Berichtsjahr hat das Stammhaus BKB seine Verantwortung wahrgenommen und die nachhaltige Transformation weiter vorangetrieben. Es hat seine Expertise eingebracht und zahlreiche Projekte unterstützt. Das Stammhaus BKB finanziert nachhaltige Projekte unterschiedlicher Marktteilnehmer wie von Startups, KMU und Grossunternehmen. Daneben bieten beide Konzernbanken ihren Privatkundinnen und -kunden seit den frühen 2000er Jahren eine Nachhaltigkeitshypothek mit Zinsvorteil an.

Herangehensweise: Nachhaltige Finanzierungslösungen

Sustainability-Linked-Finanzierungen

Diese Anfang 2022 neu lancierte Finanzierungslösung hat zum Ziel, Schweizer Firmen einen Anreiz zu bieten, das gesamte Geschäftsmodell in Richtung Nachhaltigkeit zu entwickeln. Der Anreiz wirkt über eine Margenanpassung entlang der Nachhaltigkeitsentwicklung des Kunden. Je besser sich die Kundin beziehungsweise der Kunde in Bezug auf die gemeinsam definierten Nachhaltigkeitskriterien (KPIs) während der Kreditlaufzeit entwickelt (z.B. CO2e-Emissionen, Wasserverbrauch oder ESG-Rating), desto tiefer ist der zu bezahlende Zins. Die KPIs werden pro Firmenkundin oder Firmenkunde individuell vereinbart und die Entwicklungsziele der KPIs sollen wo immer möglich wissenschaftsbasiert und ambitioniert vereinbart werden. Das Stammhaus BKB engagiert sich auf bilateraler Ebene, in Konsortialkrediten mit anderen Banken, in Schuldscheindarlehen oder über Kapitalmarkttransaktionen (Sustainability-Linked Bonds). Im Berichtsjahr konnte das Stammhaus BKB wiederum zahlreiche Finanzierungen strukturieren beziehungsweise begleiten. Bei der Mehrzahl der Transaktionen wurden firmeninterne KPIs verwendet und bei wenigen Transaktionen wurde auf externe Nachhaltigkeitsratings abgestützt.

Green-, Social- und Sustainability-Finanzierungen

Auch explizit nachhaltige Projekte finanziert das Stammhaus BKB und bietet eine aktive Begleitung sowie attraktive Konditionen. Die Projekte müssen entweder einen klaren Bezug zu ökologischen («green») oder sozialen («social») Nachhaltigkeit oder eine Kombination («sustainability») daraus aufweisen. Beispielsweise unterstützt das Stammhaus BKB energetische Gebäudesanierungen in der Region Basel. Auch ist es Finanzierungspartner verschiedener Wohnbaugenossenschaften, die günstigen Wohnraum zur Verfügung stellen. Das Stammhaus BKB engagiert sich auf bilateraler Ebene (wie zum Beispiel mit Green Loans), in Konsortialkrediten mit anderen Banken, in Schuldscheindarlehen oder über Kapitalmarkttransaktionen (wie zum Beispiel bei Green Bonds).

Das Stammhaus BKB verfügt über einen ausstehenden, im 2022 lancierten Social Bond. Die durch den Bond aufgenommenen Mittel werden für die Finanzierung von Kreditfazilitäten in folgenden Bereichen verwendet:

- Wohnbaugenossenschaften, zu deren Begünstigten die folgenden Zielgruppen gehören: Haushalte mit geringem Einkommen, Familien, Personen mit Beeinträchtigungen und ältere Menschen

- Infrastruktur und Gesundheitsversorgung: Krankenhäuser, Alten- und Pflegeheime

- Inklusion: Einrichtungen für Suchtkranke oder Personen mit Beeinträchtigungen sowie Stiftungen mit gemeinnützigem Zweck.

Im Jahr 2022 wurde das IT-System des Stammhauses BKB erweitert, so dass das Volumen an sozial ausgerichteten Finanzierungen ausgewiesen werden kann. Auch alle aus den Vorjahren bestehenden Finanzierungen in den Kategorien Gemeinnütziger Wohnungsbau, Gesundheit & Pflege und Inklusion wurden entsprechend der Social Loan Principles als «Social Loan» erfasst. Die Social Loan Principles werden zusammen mit dem Social Bond Principles angewendet. Das Stammhaus BKB als Emittent einer Sozialanleihe kann somit basierend auf seinem extern überprüften Social Bond Framework die eingenommenen Erlöse der Anleiheemission zur Vergabe von Social Loans verwenden. Gemäss den Social Loan Principles muss die Kohärenz der Ziele und der Förderkriterien für soziale Projekte sichergestellt sein.

Im 2023 wurden 953 Mio. CHF für die Finanzierung von gemeinnützigem Wohnraum, 239 Mio. CHF für die Finanzierung von Gesundheits- und Pflegeeinrichtungen sowie 39 Mio. CHF für die Finanzierung von Inklusionsinstituten verwendet. Der Grossteil der Finanzierungen (81 %) sind für Gegenparteien im Kanton Basel-Stadt gesprochen worden.

Im Berichtsjahr wurde das erste jährliche Social Bond Reporting mit Volumenangaben und implizierter Wirkung veröffentlicht.

Da das Stammhaus BKB noch keinen eigenen Green Bond emittiert hat, besteht derzeit auch noch kein bankspezifisches Green Bond Framework. Somit basiert das ausgewiesene Green Loan Volumen ausschliesslich auf den abgeschlossenen grünen Finanzierungen, die sich jeweils an den allgemein anerkannten Vorgaben der Loan Market Association sowie der International Capital Market Association orientieren. Diese Finanzierungen durchliefen eigens den hierfür etablierten Evaluierungsprozess (siehe nächstes Kapitel).

Evaluierung der Nachhaltigkeit von Projekten und Firmen

Bei der Strukturierung von nachhaltigen Finanzierungen setzt sich das Stammhaus BKB für die Einhaltung der freiwilligen Prozessrichtlinien der Loan Market Association für Bankfinanzierungen sowie der International Capital Market Association für Kapitalmarkttransaktionen ein. Diese Prinzipien wurden von einer internationalen Arbeitsgruppe mit Vertretern führender Finanzinstitute entwickelt, um die Entwicklung und die Integrität des nachhaltigen Finanzierungsmarktes zu fördern.

Die freiwilligen Prozessrichtlinien geben eine grobe Kategorisierung für nachhaltige Finanzierungen vor, enthalten jedoch keine explizite Definition von Nachhaltigkeit. Da keine allgemeingültige Definition von Nachhaltigkeit auf dem Schweizer Finanzmarkt existiert, ist eine interne Expertengruppe «Sustainable Finance» für die Festlegung von Kriterien verantwortlich. Sie definiert die Anforderungen an nachhaltige Finanzierungen und beurteilt die Erfüllung dieser Nachhaltigkeitsanforderungen bei den finanzierten Projekten und Firmen. Die Nachhaltigkeitsanforderungen werden beispielsweise anhand des BKB-Nachhaltigkeitsverständnisses, der EU-Taxonomie für nachhaltige Wirtschaftsaktivitäten sowie der Climate Bonds Taxonomy von der Expertengruppe festgelegt und regelmässig auf neue Entwicklungen überprüft.

Nachhaltigkeitshypothek

Seit den frühen 2000er Jahren bieten beide Konzernbanken ihren Privatkundinnen und -kunden mit der Nachhaltigkeitshypothek ein interessantes Finanzierungsprodukt an. Mit der Nachhaltigkeitshypothek können nebst energieeinsparenden Renovationen wie z.B. Heizungsersatz oder Dämmung der Aussenhülle auch Vorhaben zu erneuerbaren Energien finanziert werden. Sowohl der Einbau einer thermischen Solaranlage oder einer Photovoltaikanlage fallen darunter. Auch die Finanzierung von Neu- oder Umbauten nach einem Minergie-Standard oder mit einem GEAK-Ausweis (Gebäudeenergieausweis der Kantone) der Energieeffizienzklasse A-C können von der Nachhaltigkeitshypothek profitieren. Dem Konzern BKB ist es ein Anliegen, energetische Vorhaben zu fördern. Daher gewähren die beiden Konzernbanken bei der Nachhaltigkeitshypothek gegenüber einer Festhypothek einen Zinsvorteil von 0,25 % p.a. bis zu einem Maximalbetrag von 1 Mio. CHF.

Förderung von Startups

(GRI 203-1)

Seit Jahren unterstützt das Stammhaus BKB Startups im Wirtschaftsraum Basel. Die Bank entspricht damit ihrem Leistungsauftrag zur Förderung der regionalen Wirtschaft. Neben den alltäglichen Bankgeschäften wie Kontoführung und Zahlungsverkehr, ermöglicht das Stammhaus BKB im Rahmen vom KMUimpuls-Programm ebenfalls Kreditfinanzierungen. Diese Finanzierungen unterstehen der ordentlichen Kreditprüfung, lassen jedoch zusätzlichen Spielraum in der Bewertung und Ausgestaltung zu – exakt bemessen auf das jeweilige Startup. Zur Erweiterung der Finanzierungsmöglichkeiten arbeitet das Stammhaus BKB in diesem Bereich oftmals Hand in Hand mit den Bürgschaftsgenossenschaften SAFFA und BG Mitte zusammen.

Das Stammhaus BKB hat im Berichtsjahr in Zusammenarbeit mit dem Haus der Wirtschaft (HDW) in Pratteln das HDW Kompetenzzentrum KMU aufgebaut, damit auch dort vor Ort Startups und KMU beraten und begleitet werden können. Dies neben den bereits bestehenden Engagements zusammen mit der Startup Academy Basel, im Werkpark Basel und im Business Parc Reinach. Die Beratenden des Stammhauses BKB unterstützen als Ansprechpartner, Mentoren und Wissensvermittler die ansässigen Jungunternehmer/innen und sind in den lokalen Netzwerken aktiv.

Aktuelle Zahlen

Nachhaltige Finanzierungen (Konzern BKB) (G4 FS7, G4 FS8)

|

|

|

31.12.2023 |

31.12.2022 |

|

Volumen Sustainability-linked Loan |

in Mio. CHF |

495,3 |

534,0 |

|

Volumen Social Loan |

in Mio. CHF |

1 285,6 |

1 088,0 |

|

Volumen Green Loan |

in Mio. CHF |

96,1 |

35,1 |

|

Gesamtvolumen nachhaltiger Finanzierungen kommerzieller Kunden |

in Mio. CHF |

1 877,1 |

1 657,2 |

|

Volumen Nachhaltigkeitshypothek |

in Mio. CHF |

59,9 |

58,1 |

|

Gesamtvolumen nachhaltiger Finanzierungen |

in Mio. CHF |

1 937,0 |

1 715,3 |

Transparenz und Beratung

(GRI 3-3 c. bis f.)

Selbstregulierungen Sustainable Finance

Am 28. Juni 2022 wurden von der Schweizerischen Bankiervereinigung (SBVg) Selbstregulierungen und damit neue Mindestvorgaben für Nachhaltigkeitskriterien in der Anlage- und Hypothekarberatung veröffentlicht. Bei der Anlageberatung müssen die Kunden in Zukunft nach ihren Nachhaltigkeitspräferenzen gefragt, entsprechend beraten und über die damit verbundenen Risiken aufgeklärt werden. Dadurch sollen die Transparenz und das Verständnis bezüglich nachhaltiger Geldanlagen für die Anlegerinnen und Anleger erhöht werden. Hypothekenkunden müssen in Zukunft auf die Bedeutung der Energieeffizienz ihrer Liegenschaften hingewiesen und bei der Förderung der Energieeffizienz unterstützt werden. Die Richtlinien sind am 1. Januar 2023 (mit Übergangsfristen) in Kraft getreten und sind für die Mitgliedsinstitute der SBVg, also auch für beide Konzernbanken, verpflichtend. Im Berichtsjahr hat der Konzern BKB die notwendigen Vorbereitungsmassnahmen umgesetzt.

Seit Januar 2024 werden neue Anlagekunden zu ihrer ESG-Präferenz befragt und über die ESG-Kriterien aufgeklärt. Bei bestehenden Anlagekunden werden die ESG-Präferenzen bei nächster Gelegenheit abgefragt. Hypothekenkunden haben seit Januar 2024 die Möglichkeit, mit einem Renovations- und CO2-Rechner Massnahmen zu eruieren, um den Wärmebedarf und den CO2-Ausstoss ihrer Liegenschaft zu optimieren. Der Rechner wird den Hypothekenkunden im Rahmen der persönlichen Beratung vorgestellt, er steht aber auch allen Interessierten auf den Webseiten der beiden Konzernbanken, dem Stammhaus BKB und der Bank Cler.

Die Kundenberatenden der beiden Konzernbanken wurden mit Hilfe eines webbasierten Trainings für die Themen sensibilisiert und für die Anwendung der neuen Werkzeuge geschult. Die webbasierten Trainings sind ins standardmässige Schulungskonzept für Kundenberatende, die in Zukunft zu einer der beiden Konzernbangen stossen, integriert.

ESG-Reporting für Anleger

Vermögensverwaltung

Seit dem Jahr 2020 bietet das Stammhaus BKB seinen institutionellen Kunden ein dediziertes ESG-Reporting. In einer ausführlichen Analyse wird dargestellt, wie das Anlageportfolio – auch im Vergleich zu einem Referenzportfolio – im Hinblick auf ESG-Aspekte abschneidet und welchen ESG- und Klimarisiken es ausgesetzt ist. Diese Transparenz unterstützt die institutionellen Anlegerinnen und Anleger dabei, die Risiken und Chancen aus den Bereichen Umwelt und Soziales, wie etwa Kontroversen zu Menschenrechtsverstössen, oder auch Governance besser einschätzen zu können. Mit Hilfe dieser Informationen lässt sich auch der potenzielle Bedarf von Portfolioanpassungen unter Berücksichtigung von ESG-Aspekten identifizieren. Eine Kurzfassung des ESG-Reportings wird punktuell auch Privatkunden der beiden Konzernbanken zur Verfügung gestellt.

Im Jahr 2023 wurde das institutionelle ESG-Reporting hinsichtlich Klimarisiken weiterentwickelt. Sowohl Swiss Climate Scores als auch neue ESG-Kennzahlen wurden in das Reporting integriert. Das erweiterte ESG-Reporting kommt seit Anfang 2024 zum Einsatz.

ESG-Informationen für Aktien, Fonds und Anlagelösungen

Den Kundinnen und Kunden des Stammhauses BKB stehen auf der Marktinformationsseite MSCI ESG-Ratings für Aktien, Fonds und die BKB Anlagelösungen zur Verfügung. Im Bereich Aktien werden zusätzlich Informationen zu kontroversen Geschäftstätigkeiten von Unternehmen aufgezeigt (z.B. ob das Unternehmen in schwerwiegende ökologische und/oder soziale Kontroversen involviert ist oder ob es gegen die Grundsätze einer guten Unternehmensführung «Corporate Governance» verstösst). Diese Informationen stehen nur den Privat- und Firmenkunden des Stammhauses BKB zur Verfügung, die beim Digital Banking (Mobile- und E-Banking) angemeldet sind und über ein Depot verfügen.

Anlageberatung

Auch ihren Beratungskundinnen und -kunden bieten das Stammhaus BKB und die Bank Cler im geschützten Bereich ihrer Webseiten Zugang zu Nachhaltigkeitsinformationen. Seit Anfang 2022 veröffentlicht das Aktienresearch-Team standardmässig das MSCI-ESG-Rating der analysierten Unternehmen. Zudem stehen für bis zu 150 Unternehmen Kurzeinschätzungen bezüglich der geschäftsrelevanten ESG-Aspekte zur Verfügung. Die Kurzeinschätzung wird zusammen mit anderen Finanzkennzahlen und Analysen auf einem zweiseitigen Faktenblatt ausgewiesen.

Im Jahr 2023 wurde die Umsetzung der SBVg-Selbstregulierung vorbereitet. Seit Januar 2024 können Kundinnen und Kunden ihre ESG-Präferenz mit «interessiert» oder «neutral» angeben. Für die Beratungskundinnen und -kunden mit der Präferenz «interessiert» wird ein durchschnittliches Portfolio-MSCI-ESG-Rating von mindestens «A» angestrebt. Empfohlene Titel haben entsprechend mindestens ein solches Rating.

Ausblick

Im Einklang mit den Selbstregulierungen der Schweizerischen Bankiervereinigung (SBVg) und der Asset Management Association Switzerland (AMAS) erstellt der Konzern BKB ab 2024 standardisierte Nachhaltigkeitsreportings für seine nachhaltigen Produkte und Anlagelösungen. Dies ermöglicht den Kunden eine vollständige Transparenz und erleichtert den Vergleich von Anlageprodukten. Darüber hinaus wird der Konzern BKB die Swiss Climate Scores für alle von ihm verwalteten Fonds und Anlagelösungen implementieren. Dies unterstreicht das Engagement des Konzerns BKB, gezielte Massnahmen zur Förderung der Transparenz in der Branche umzusetzen. Ausserdem ist für das Jahr 2024 eine komplette Überarbeitung des kompakten ESG-Reportings für die Privatkundinnen und -kunden des Stammhauses BKB und der Bank Cler mit Vermögensverwaltungsmandaten geplant.

Partnerschaften in Bezug auf Produkte und Dienstleistungen

(GRI 3-3 c. bis f., GRI 2-6)

Der Konzern BKB will als Teil der Konzernstrategie 2022+ mit gezielten Partnerschaften komplexe und ressourcenintensive Themen schneller und effizienter weiterentwickeln. Ziel ist es, die Kundinnen und Kunden der Konzernbanken noch umfassender zum Thema Nachhaltigkeit beraten zu können, neue innovative Produkte und Dienstleistungen anzubieten oder Kundinnen und Kunden zu gewinnen, die mit den eigenen Vertriebsorganisationen bislang nicht erreicht werden konnten. 2023 gelang dies insbesondere in den folgenden Bereichen:

Umfassende Gebäudeanalysen für Immobilienkunden zusammen mit Basler & Hofmann

Den Immobilienkunden des Stammhauses BKB steht aufgrund der 2022 gestarteten Kooperation mit Basler & Hofmann die «Stratus»-Software zur Verfügung, mit welcher der Objektzustand (einzelner Immobilien und/oder Immobilienportfolios) erfasst und ganzheitlich analysiert werden kann. Daraus lassen sich z.B. der energetische Sanierungsbedarf sowie die hierfür benötigten Investitionen ermitteln. Zudem lässt sich aufzeigen, in welcher zeitlichen Abfolge die Sanierungsarbeiten durchgeführt werden sollten, damit sie auch aus wirtschaftlicher Sicht am attraktivsten sind.

Im Berichtsjahr fanden die ersten Kundenanalysen für mittlere und grössere Immobiliengesellschaften und Wohnbaugenossenschaften statt. Im vierten Quartal 2023 führte Basler & Hofmann in der «Stratus»-Software ein neues Nachhaltigkeitsmodul ein. In diesem wird ein CO2-Absenkpfand simuliert und es können bei energetischen Sanierungen oder bei der Veränderung des Energiemixes der Gebäude/Portfolios die direkten Auswirkungen ermittelt werden.

Fairtrade Goldfonds: schon 2022 mit Max Havelaar lanciert

ESG-orientierten Anlegerinnen und Anlegern beider Konzernbanken steht seit 2022 mit dem BKB Physical Gold Fairtrade Max Havelaar eine hochwertige, professionell verwaltete Investitionsmöglichkeit in die Anlageklasse Gold zur Verfügung. Der BKB Physical Gold Fairtrade Max Havelaar wurde 2022 in Zusammenarbeit mit der Max Havelaar-Stiftung (Schweiz) als weltweit erster Goldfonds lanciert, der mit physischem Fairtrade-Gold hinterlegt ist. Mit Fairtrade Max Havelaar steht dem Konzern BKB ein Partner zur Seite, der eine echte Verbesserung des Schutzes von Menschen und Umwelt im Goldbergbau garantiert.

Die getätigten Investitionen wirken positiv, indem die Mineure pro investiertem Kilogramm Gold eine Fairtrade-Prämie in der Höhe von 2000 USD erhalten. Mit diesen Zusatzeinnahmen werden z.B. Gemeinschaftsprojekte wie Schulen, Wasser- oder Gesundheitsversorgung sowie Massnahmen zur Verbesserung betrieblicher Abläufe finanziert. Per 31. Dezember 2023 belief sich das Volumen des BKB Physical Gold Fairtrade Max Havelaar auf rund CHF 97,8 Mio. CHF. Bemessen am USD-CHF-Durchschnittskurs über die Laufzeit, sind seit der Lancierung des Fonds Prämien im Umfang von rund 3,4 Mio. USD an die Mineure nach Peru geflossen.

Weitere Informationen zur Wahrung der Menschenrechte im Edelmetall-Geschäft.

Sensibilisierungsmassnahmen

(GRI 3-3 c. bis f.)

Zur Sensibilisierung ihrer Kundinnen und Kunden rund um das Thema Nachhaltigkeit haben das Stammhaus BKB und die Bank Cler auch im Jahr 2023 verschiedene Events durchgeführt sowie Publikationen, Artikel und TV-Beitrage veröffentlicht.

Anlässe zu Themen mit Nachhaltigkeitsbezug

Das Stammhaus BKB hat über das Jahr 2023 verteilt mehrere Anlässe für Kundinnen und Kunden durchgeführt und Vorträge an Fachveranstaltungen gehalten. U. a. standen nachhaltige Anlagethemen und das Finanzwesen im Allgemeinen, die Biodiversität im Stadtgebiet, die Plattform Swiss Triple Impact für KMU und der Klimawandel sowie die damit zusammenhängende Energiewende im Zentrum.

Bei der Sensibilisierung der Öffentlichkeit legte das Stammhaus BKB 2023 den Fokus auf das Thema Biodiversität. Sie nutzte dabei die neue Partnerschaft mit BirdLife Schweiz, die das Ziel verfolgt, die Biodiversität in Basel zu stärken. Zum Auftakt wurde ein auf 600 Quadratmetern angelegter Naturwiesenmarkt auf dem Meret Oppenheim Platz durchgeführt, der sehr viele Personen vor Ort erreichte und auch medial grosse Beachtung fand.

Publikationen

Für die Kundinnen und Kunden der beiden Konzernbanken verfasst das Asset Management des Konzerns BKB zweimal im Jahr das Magazin «Chancen» zu Anlagethemen. Darin werden regelmässig auch die Nachhaltigkeitsaspekte der Anlagethemen ausgeführt. Im Jahr 2023 wurden beispielsweise in der ersten Ausgabe die Besonderheiten von Green Bonds ausführlich analysiert und dargestellt.

Weiter veröffentlichte das Stammhaus BKB 2023 zum zweiten Mal den «Sustainability Gap 2023»-Report in Zusammenarbeit mit dem Wirtschaftsforschungsinstitut BAK Economics AG. Aus diesem geht hervor, wie gut die regionalen KMU für Herausforderungen rund um das Thema Nachhaltigkeit gerüstet sind beziehungsweise, wie systematisch diese angegangen werden. Insgesamt wurden für die Studie 1200 Unternehmen aus der Region Nordwestschweiz befragt und ausgewertet. Auch im Magazin «blu» der Bank Cler sind dem Thema Nachhaltigkeit jeweils mehrere Seiten gewidmet.

Weiter sensibilisiert der Konzern ihre Kundinnen und Kunden wie auch die Öffentlichkeit mit regelmässigen Online-Artikeln zum Thema Nachhaltigkeit auf den Webseiten der Konzernbanken und über Social Media sowie mit Fachartikeln in Medien von Partnern und Publikumsmedien.

Interviews im regionalen Fernsehen

Seit Mitte des Jahres 2023 präsentiert das Stammhaus BKB in Zusammenarbeit mit Telebasel das Wirtschaftsmagazin «Geld &Co». Im Rahmen dieser einmal in der Woche ausgestrahlten Sendung beantworten Expertinnen und Experten des Stammhauses BKB Fragen zu Finanzthemen sowie Themen mit Nachhaltigkeitsbezug. So wurden im Berichtsjahr beispielsweise Sendungen zu den Themen Greenwashing, nachhaltiges Sanieren sowie der geplanten Klimaneutralität des Kantons Basel-Stadt per 2037 ausgestrahlt.